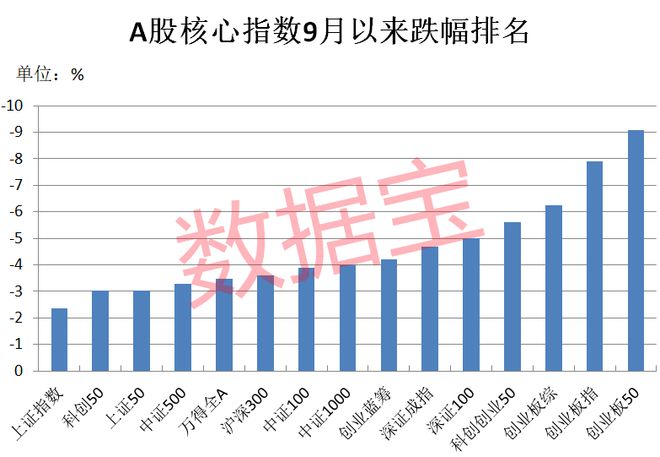

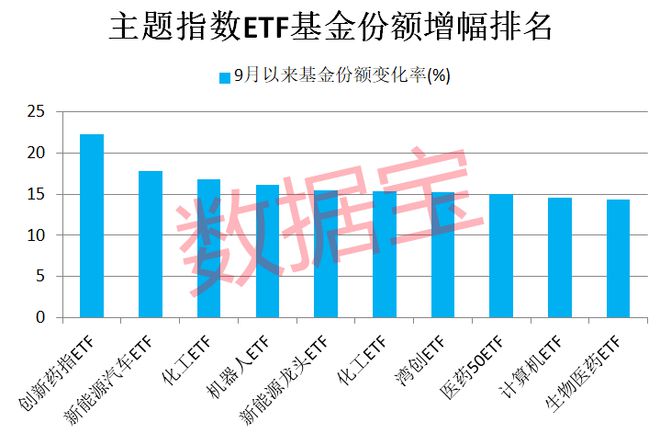

9月以来规模指数ETF单位净值全部为下跌状态,军工类ETF在此期间表现最为抢眼。创新药指ETF基金净值本周创下新低,份额逆市大增达到22.31%排在首位。

近期海内外市场波动较大,A股市场表现低迷。9月16日,上证指数、深证成指、沪深300指数、创业板指跌幅均在2.3%左右。创业板指单周下跌7.1%,创本年度最大单周跌幅。

华夏基金表示,近期A股市场负面情绪扰动较多,调整压力主要来自外部风险,美联储货币政策加速收紧背景下,美元加息超预期,全球流动性总量收缩,导致风险资产剧烈波动,人民币汇率贬值压力加大。

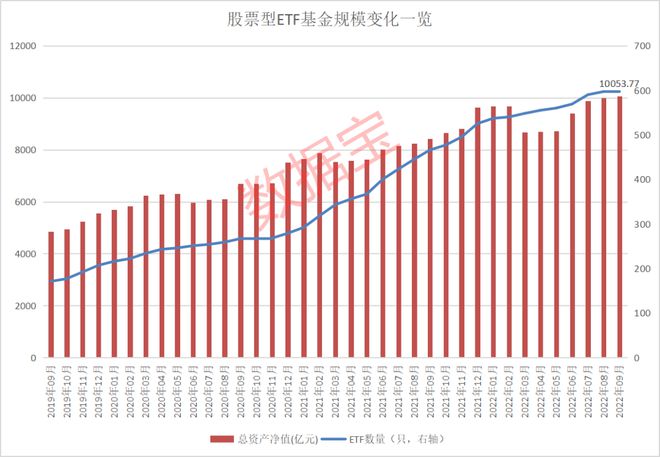

指数虽然调整,但ETF规模仍出现逆市增长。数据显示,9月股票型ETF总规模首次超过万亿元大关,截至9月16日,国内股票型ETF共计598只,资产净值合计达10053.77亿元。

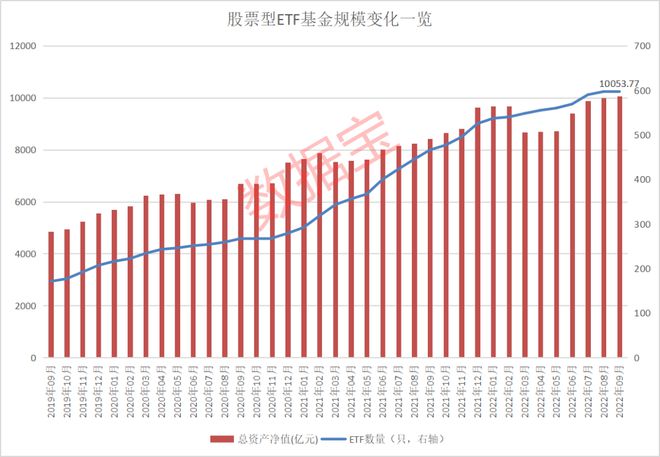

本周不少ETF基金出现明显回撤。证券时报·数据宝统计,9月以来规模指数ETF单位净值全部为下跌状态,平均跌幅为4.31%。规模指数ETF跌幅前十中,9只与创业板相关。跌幅最大的是港股通科技30ETF,9月以来跌幅达到10.91%。据悉,该ETF由工银瑞信基金于今年6月底成立,目前基金规模9.47亿,最新收盘价跌破发行价。

在规模指数ETF整体下跌的同时,基金份额却出现逆市增长。数据宝统计,9月以来,超半数规模指数ETF基金份额出现增长。份额增长的主要以大盘指数为主,如兴业沪深300ETF、中证500ETF、方正沪深300ETF、上证50ETF易方达、上证50ETF等基金份额增幅超10%。中小盘为主的ETF基金份额下滑明显,如中证1000ETF、中证1000ETF指数、中证1000指数ETF、中证1000ETF基金、中证100ETF招商等基金份额降幅达一成以上。

事实上,近期大盘股代表的市场核心指数相对更为抗跌。数据宝统计,9月以来上证指数、科创50、上证50、沪深300等指数跌幅低于同期规模指数ETF平均跌幅。这从侧面反映出,在行情低迷时,基民更倾向于抱团大盘类指数ETF。

本轮调整过程中,新能源类题材首当其冲。数据宝统计,9月以来电力设备指数累计跌幅7.81%,是期间跌幅最大的行业,其次是传媒、医药生物行业。

从主题指数ETF走势来看,创新药相关的ETF跌幅更明显。数据宝统计,9月以来跌幅超10%的主题指数ETF中,全部与医药相关,其中跌幅榜前三均为创新药类ETF。沪港深创新药ETF跌幅11.05%居首,二季度末该基金头号重仓药明生物,该股9月以来跌幅高达25.61%,前十大重仓股中药明康德、智飞生物、泰格医药、复星医药均出现了10%以上的跌幅。

跌幅居前的主题指数ETF除了医药类,就是电池类,包括电池ETF、新能源车电池ETF、电池龙头ETF等。

涨幅靠前的主题指数ETF主要与军工、房地产、软件、物流、云计算等相关,军工类ETF在此期间表现最为抢眼。

数据宝统计,国防ETF、军工龙头ETF、高端装备ETF、军工ETF、军工ETF易方达等累计涨幅均超4%。国防ETF累计涨幅7.79%排在第一位,该基金二季度末头号重仓股是航发动力,持仓市值超过2亿元。9月以来,国防ETF重仓的振华科技、西部超导、中航沈飞等均涨超10%。

从基金份额变化情况来看,或许可以窥见基金对行业的增减仓动态。数据宝统计,基金份额超亿份的主题指数ETF中,基金份额增长最明显的前5只是创新药指ETF、新能源汽车ETF、化工ETF、机器人ETF、新能源龙头ETF。创新药指ETF基金份额增幅达到22.31%排在首位,该基金9月16日盘中创下新低。

房地产ETF、疫苗ETF基金、军工龙头ETF、智能汽车ETF、国防军工ETF等基金份额降幅超10%。房地产ETF基金份额下滑幅度达到17.75%,该基金前十大重仓股均为各区域地产龙头股,如万科A、保利发展、招商蛇口等。

对于后市,不少基金认为不必太过悲观。博时基金认为,在宏观层面,我国最新发布的经济和金融数据显示,8月国内制造业景气水平有所回升,非制造业维持恢复性增长;社融数据也有所回暖,通胀水平整体温和可控。8月国内经济出现了一些回暖向好的信号,对其后续走势可不必太过悲观。

平安基金表示,当前对盘面造成冲击的因素均属于短时间内出现以及有很大不确定性,市场解读有所过度,是市场短期脆弱性的表现。我国目前正处于经济缓慢复苏的关键时期,资金流动性和宏观流动性仍然充裕,支撑市场风险偏好修复,不具备连续大跌的基础。

华夏基金对未来行业配置给出了建议:一方面经济相关的价值板块,关注周期(煤炭、油运)、白色家电、银行的配置机会;另一方面,下跌中进一步聚焦更具成长性的方向,光储、军工、智能车、VR\AR等依然值得继续把握。(数据宝 梁谦刚)

【相关文章】

本文地址:https://www.qubaike.com/hotnews/457sioqg.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。