解奥 吴桐

又有一家核酸概念公司要冲击上市了。

8月3日,浙江硕华生命科学研究股份有限公司(以下简称“硕华生命”)递交IPO申报材料,拟登陆创业板,保荐机构为民生证券。

硕华生命成立于2006年,主营业务为生命科学实验与检测耗材的研发、生产与销售,主要产品有生物检测耗材及部分配套仪器,曾于2016年8月在新三板挂牌。

核酸采样管是其主营产品之一,单凭核酸业务,硕华生命两年赚了一个亿。

但现在离上市还有临门一脚,硕华生命的核酸业务已出现重大变数,2021年刚因销售金额和销售占比做到第一的最大客户SummerBio LLC,2022年中突告解散。但面对深交所关于客户稳定性的询问,硕华生命在8月份的回复中却只字未提SummerBio LLC的情况。

核酸相关业务拉升净利润

报告期内,硕华生命主营业务收入中,仪器销售收入较低,主要销售产品为医疗耗材,主要原材料采购为塑料颗粒,所属行业为“橡胶和塑料制品业”。

其中,新冠检测相关产品包括:冻存管、冷冻管、一次性病毒采样管、巴氏吸管、吸头和PCR管。2020、2021年硕华生命新冠类产品的营业收入为6213.74万元、5586.69万元,占其主营业务收入分别为40.43%、29.77%。

2016年至2021年,硕华生命各期营业收入分别为0.48亿元、0.62亿元、0.73亿元、0.86亿元、1.54亿元和1.88亿元。归母净利润分别为741.80万元、1462.65万元、1577.21万元、2199.30万元、5347.52万元和6070.31万元。

对比更明显的是毛利润,2019-2021年,硕华生命毛利润分别为3985.50万元、8705.97万元和10260.23万元。

可以看到,在2020年搭上核酸检测这条快车后,2020、2021年硕华生命营收与毛利润双飞涨。

这也带动了硕华生命毛利率的涨幅。报告期内,可比公司综合毛利率平均值依次为43.60%、47.97%、42.97%,硕华生命主营业务毛利率分别为 41.99%、46.19%、56.62% 和54.02%,均高于同行业可比公司毛利率平均值,且差异幅度逐年增大,分别为2.59%、8.65%、11.55%。

针对毛利率与可比公司之间的差异,硕华生命解释称,公司2019年毛利率与可比公司接近,略有差异主要系产品品类、细分产品占比、下游客户类型等差异影响所致;公司2020年毛利率高于可比公司,主要系疫情爆发后,公司体外诊断类耗材巴氏吸管和一次性病毒采样管用于新冠检测,销售收入和毛利率较高,推动综合毛利率较2019年上升10.43个百分点;公司2021年毛利率高于可比公司,主要系随着疫情防控常态化以及市场上新冠检测产品供应量的增加,可比公司疫情相关产品收入占比、毛利率有所下滑,而公司多码合一冻存管竞争优势显著,其2021年收入占比及毛利率持续提升。

分业务具体来看,报告期内,硕华生命与核酸检测相关产品毛利率高达72%,超出了非新冠类产品26%。

2019-2021年,硕华生命非新冠类产品的毛利率保持稳定,综合毛利率的提升主要由新冠类产品的高毛利拉升总体导致,可预见性地当核酸业务褪去,该司的综合毛利率将会较如今下降。

这同样引来了监管对其业绩增长持续性的担忧。在问询函中,深交所要求硕华生命“结合新三板挂牌期间主要财务数据,2020年之前业务规模较小等情况,说明公司成立时间较长、业务规模增长缓慢的背景和原因,公司核心竞争力与国内外竞争对手的对比情况,公司业绩大幅增长是否具有可持续性,并在招股说明书中充分揭示业务成长性相关风险。”

应证监会要求,硕华生命在最新招股书中披露了其剥离核酸业务后的相关测算。

可以看到,在剥离核酸业务后,硕华生命的营收增长趋于平缓,扣非净利接近腰斩。

新增最大客户次年即解散

报告期内,硕华生命对北美地区的销售金额分别为1640.64万元、2304.96 万元和 5723.18万元,占同期主营业务收入的比重为19.06%、15.00%和30.50%。

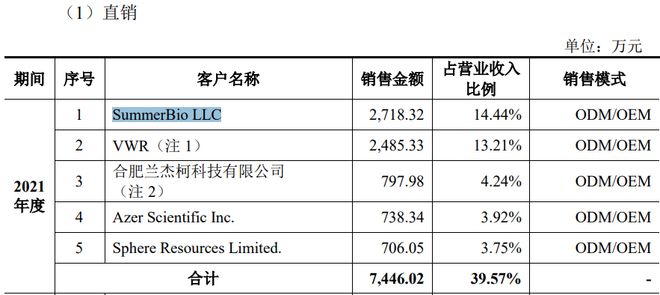

2021年,硕华生命新增第一大客户SummerBio LLC,当年销售金额为2718.32万元,占硕华生命当年总营收14.44%。

SummerBio LLC成立于2020年,位于美国加州,主营业务为核酸检测。

2021年12月,硕华生命还与 SummerBio LLC 签订了一份框架销售协议,协议有效期至2024年11月,履行情况为正在履行。

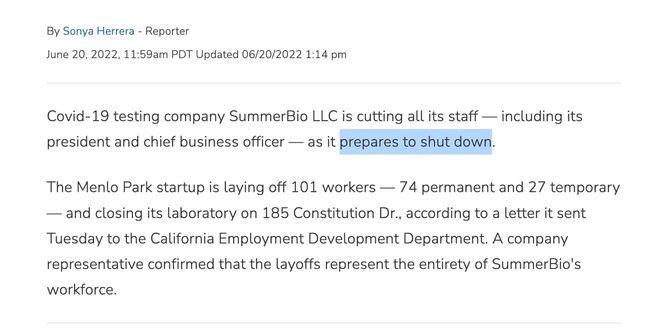

然而据外媒报道,SummerBio LLC已于今年6月辞退所有员工并解散了公司团队,宣布进入“潜伏期”。

“总部位于加州门洛帕克的SummerBio公司于6月14日提交了一份WARN文件,宣布它将裁减101名员工,并在9月初关闭其实验室。根据Bay Area Inno的一份报告,该公司正在关闭所有业务。”

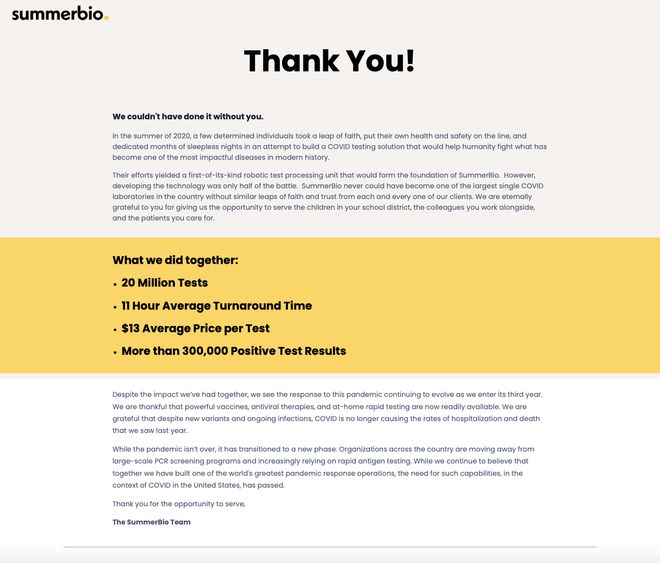

现在点开SummerBiode的官网,只能看到一封该公司留下的感谢信,具体业务渠道已经关闭。

信中写道,“虽然这种大流行病还没有结束,但它已经过渡到一个新的阶段。全国各地的组织正在放弃大规模的PCR筛查计划,越来越多地依靠快速抗原检测。虽然我们仍然相信,我们已经共同建立了世界上最伟大的大流行病应对行动之一,但就美国的COVID而言,对这种能力的需求已经过去。”

也就是说,Summerbio对美国的PCR筛查应用前景做出了预测,认为美国已不再需要这种检测方式,从而解散团队关闭业务。

那也就意味着,至少在短期内,Summerbio不会重启业务。

那么硕华生命与其签署的框架协议该如何处理?失掉超过14%的营收比,硕华生命今后的业绩如何持续?

另外,早在六月底,Summerbio就已经对市场宣布了这一消息,作为其供应商之一,硕华生命理应掌握其动向。然而直至8月份,硕华生命回复深交所问询函中仍然没有提及此事,是客户关系管理欠缺还是信息搜集能力不行或是披露态度有问题?

自从创业板改革注册制以来,企业信息披露重要性愈发被强调,此前也有过因信息披露不真实而折戟上市的企业案例。若是硕华生命此时为故意隐藏事件,那么若是顺利上市后,是否将有更多类似事件对投资者隐瞒?

信息披露疑团

值得注意的是,硕华生命确实出现了信披疑团。

其此前在新三板挂牌披露的年报中披露的2019年主要财务数据与其招股书披露的数据出现了不一致。且资产总计、营业收入、归母净利润等重要的财务指标均出现了“数据打架”的情况。

硕华生命新三板披露的2019年年报显示,2019年,公司营业收入为7272.18万元和8649.09万元,净利润为2135.49万元,资产总额为9,285.39万元,经营活动产生的现金流量净额为2055.19万元。

而在今年8月更新招股书中, 2019年,硕华生命营业收入为8629.39万元,净利润为2141.48万元,资产总额为9500.94万元,经营活动产生的现金流量净额分别为1644.80万元和2107.55万元。

同样的官方文件,如此重要的财务指标却存在众多不一致的情况,硕华生命是否还有更多没有披露或者披露不一致的信息?

给竞争对手做贴牌

在硕华生命的业务模式中, ODM/OEM业务占了一多半的份额。ODM/OEM分别指原始设计制造商和代工生产商,是指硕华生命应要求为品牌商进行贴牌生产,品牌商以其自有品牌在市场上进行销售。

报告期各期,该司ODM/OEM业务收入分别为5407.25万元、6969.77万元和 11902.79万元,占主营业务收入的比重分别为62.82%、45.35%和63.42%,是硕华生命对海外客户的主要合作模式。

这个合作模式也给硕华生命带来了许多海外大客户。

VWR是一家国际知名生命科学服务企业,曾在纳斯达克上市,是硕华生命2019、2020年第一大客户,2021年第二大客户。

报告期内,硕华生命对VWR的销售收入分别为2339.62万元、1992.30万元和2485.33万元,占营业收入的比例分别为27.11%、12.96%和13.21%;对VWR的销售毛利分别为838.15万元、689.70 万元和 688.88 万元,占毛利总额的比例分别为 21.03%、7.92%和6.71%。

在问询函的回复中,硕华生命同时将其列为客户与国际竞争对手。

“全球生命科学服务行业格局仍以跨国外企竞争为主,我国生命科学一次性实验耗材市场国产化率不足 6.00%。VWR、Thermo Fisher Scientific Inc.、 Corning Incorporated 等知名企业在国内生命科学实验领域占据较大的市场份额。发行人在产品、品牌、技术和服务等方面与上述龙头企业仍存在较大差距。”

硕华生命招股书中没有披露VWR同时成为竞对和主要客户的原因,只提到其在经过严格的供应商导入程序后进入了VWR的合格供应商名单,报告期内,双方合作不断深化,交易稳定。

为竞争对手贴牌生产,相当于用自己的生产力去提升对手的品牌影响,增加对手品牌的市占率。

硕华生命是有自有品牌的。这个自主品牌通过子公司北京硕华佰奥生物科技有限公司(以下简称“硕华佰奥“)进行市场推广与销售。

但招股书数据显示,硕华佰奥2021年度净利润为-146.23万元。非但没有赚钱,反而在亏损。

另一家经营硕华生命自主品牌的子公司佰科硕华(北京)科技有限公司也因其市场经营情况未能达到预期,为整合和优化公司资源配置,降低管理成本,于2021 年6月17日注销。

【相关文章】

★ 募资王出炉,4家公司首发募资超百亿!今年IPO家数募资额双双减少

★ 欧洲科技业寒气逼人:市值蒸发近3万亿元,今年仅3起新增IPO

本文地址:https://www.qubaike.com/hotnews/4w0vfrlq.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。