本文来自格隆汇专栏: 一凌策略研究,作者:牟一凌、沈心怡、吴晓明

01

上周总结

1)传统能源:

煤炭:供给受约束、旺季需求边际向好。a、动力煤:根据民生能源开采团队整理,截至9月23日,秦皇岛港Q5500动力煤市场价报收于1488元/吨,环周+80元/吨。供给端,近期煤矿安全事故频发,停产减产现象增多,叠加二十大前监管趋严,动力煤供给受约束。需求端,受降温天气影响,东北局部地区正式供暖,河北、内蒙古的部分地区迎来大风降雪天气,带动动力煤采购需求节奏加快。b、焦煤:根据民生能源开采团队整理,截至9月23日,京唐港主焦煤价格2570元/吨,环周+20元/吨。供给端,受安检问题影响,焦煤供给有收紧预期。而需求端,旺季焦煤下游钢铁需求环比回升。上周螺纹钢产量环周+2.67万吨至309.75万吨;表观消费量达319.8万吨,环周+30.72万吨。且临近国庆,焦煤下游补库采购需求增加。

2)新能源:

光伏:8月组件、逆变器、新增装机同比维持高增,增速边际下行。a、组件:根据海关总署数据,8月光伏组件实现出口额290.53亿元,同比+54.6%,增速较7月-73.8ppt,环比-8.0%。b、逆变器:8月逆变器实现出口额64.97亿元,同比+104.8%,增速较7月-23.1ppt,环比+9.9%。8月逆变器实现出口量422.30万个,同比+5.7%,增速较7月-10.7ppt,环比-12.1%。c、新增装机:根据国家能源局发布的1-8月全国电力工业统计数据,1-8月国内光伏新增装机量达44.47GW,同比+101.6%,其中8月新增6.74GW,同比+64.0%。

风电:8月同比负增长。根据国家能源局发布的1-8月全国电力工业统计数据,1-8月全国风电新增风电装机16.14GW,同比+10.2%,其中8月新增1.21GW,同比-41.3%。

3)资源品跟踪:

资源国汇率:美联储维持鹰派加息,上周美元指数大幅上行,资源国货币兑美元大多下跌。9月FOMC会议美联储宣布加息75bp,同时大幅提升2022年底加息终点预测至4.25%-4.5%(6月份FOMC预测为3.25%-3.5%)。市场预期美联储将维持鹰派的加息路径。上周美元指数上涨3.1%,资源国货币兑美元大多下跌。其中澳大利亚澳元表现最优,环周+1.6%,较去年同期+8.9%;挪威克朗跌幅最深,环周-3.2%,较去年同期-16.5%;人民币兑美元环周-0.7%,较去年同期-7.2%。

国内外价差:1)煤炭板块:动力煤(国内-海外)价差小幅缩窄,维持倒挂。上周动力煤价差为-861.41元/吨,处于2012年以来的3.1%分位数。焦煤(国内-海外)价差基本稳定,约561.93元/吨,处于2012年以来的85.9%分位数。2)金属板块:上周金属(国内-海外)价差大多上行。铜、铝价差分别为8478.92元/吨、2809.58元/吨,处于2012年以来的93.7%、82.0%。3)农产品板块:上周豆油(国内-海外)价差上行,玉米、小麦(国内-海外)价差下行。上周豆油价差1760.83元/吨,处于84.3%分位数(上上周64.8%);玉米价差738.14元/吨,处于27.3%分位数(上上周28.1%);小麦价差590.67元/吨,处于17.9%分位数(上上周23.4%)。(上周对应日期:9.19-9.23,上上周对应日期:9.12-9.16)。

板块表现

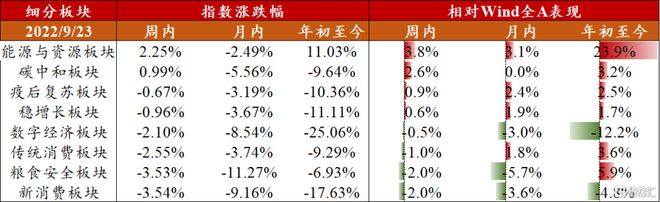

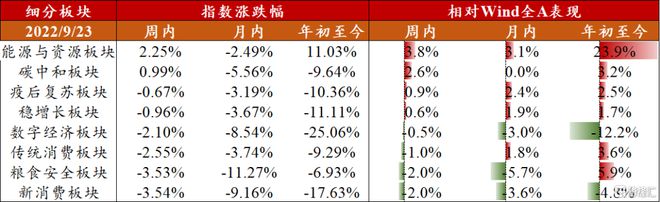

疫后复苏板块领涨,碳中和板块表现落后。上周(2022.09.19-2022.09.23)八大板块中,涨幅排序依次能源与资源>碳中和>疫后复苏>稳增长>数字经济>传统消费>粮食安全>新消费。月内维度看,能源与资源板块涨幅居首,9月以来跑赢A股市场整体3.1个百分点。年内维度看,能源与资源板块涨幅第一,年初以来跑赢A股市场整体23.9个百分点。(A股市场:计算加总全部A股的(个股涨跌幅*自由流通市值占比))

数据来源:Wind,民生证券研究院

为更清晰地了解行业涨跌幅的变化,我们列示了八大板块所包含的23个中信一级行业的周度、月度、年度涨跌幅排名。上周煤炭、石油石化、有色金属、电力设备及新能源、银行表现居前,分别为+3.2%、+2.1%、+1.4%、+0.9%和+0.0%。轻工制造、计算机、家电、建材、电子涨幅靠后,分别为-4.4%、-4.4%、-4.8%、-4.9%和-5.2%。

数据来源:Wind,民生证券研究院

02细分板块信息(9.19-9.25)

能源与资源板块

能源与资源板块:1)动力煤:根据CCTD数据,9月22日二十五省电厂日耗512.0万吨/天,环周-29.5万吨/天,可用天数20.7天,环周+1.3天。民生能源开采团队认为供给端,近期煤矿安全事故频发,停产减产和安全检查将导致上游生产收紧。需求端,受降温天气影响,东北局部地区正式供暖,河北、内蒙古的部分地区迎来大风降雪天气,带动煤炭采购需求节奏加快。国内动力煤价格有望接轨澳洲动力煤价格,仍具备上涨空间。2)焦煤:9月23日,京唐港主焦煤价格2570元/吨,环周+20元/吨。山西低硫环周+40元/吨,山西高硫环周+72元/吨,柳林低硫环周+20元/吨,灵石肥煤环周+100元/吨,济宁气煤环周+50元/吨,长治喷吹煤环周+230元/吨。民生能源开采团队认为供给端受安检问题影响,焦煤供给有收紧预期。而需求端,临近国庆,下游补库采购需求增加,焦煤后续价格韧性较足。3)有色金属:上周美元指数大幅上行3.1%,金属价格继续承压。根据民生金属团队数据,截至9月23日,LME铜、LME铝、LME镍和COMEX黄金分别为7444.5美元/吨、2167美元/吨、23380美元/吨和1651.7美元/盎司,环周-4.7%、-5.1%、-4.5%和-2.0%。4)航运:上周BDI指数环周+18.0%,BDTI指数环周+2.7%;BCTI指数环周+0.0%。

1、资源国汇率(截至2022.09.23)

数据来源:Wind,民生证券研究院

2、海内外价差(截至2022.09.23)

数据来源:Wind,民生证券研究院

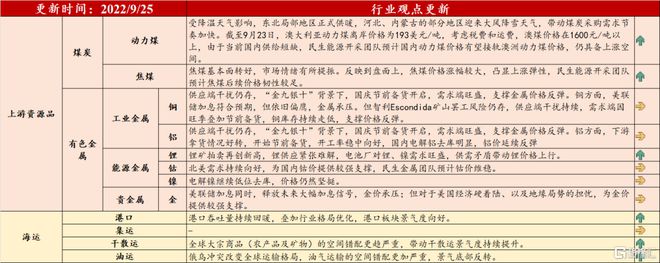

3、行业观点更新

数据来源:民生煤炭、金属团队,民生证券研究院整理

注:1、红底部分的观点来自民生行业团队,黄底部分的观点来自民生策略团队。2、最右边栏箭头表示细分行业基本面较上周的表现,箭头向上代表行业基本面环比上周走强,箭头向下代表行业基本面环比上周走弱,箭头水平则代表行业基本面较上周持平。

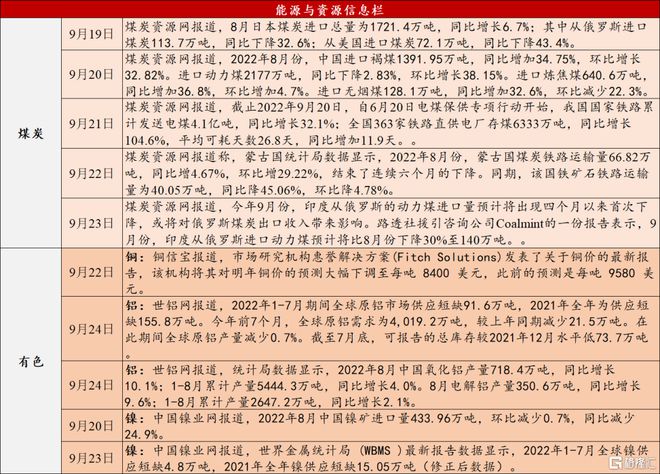

4、行业信息更新

数据来源:Wind,民生煤炭、金属团队,民生证券研究院整理

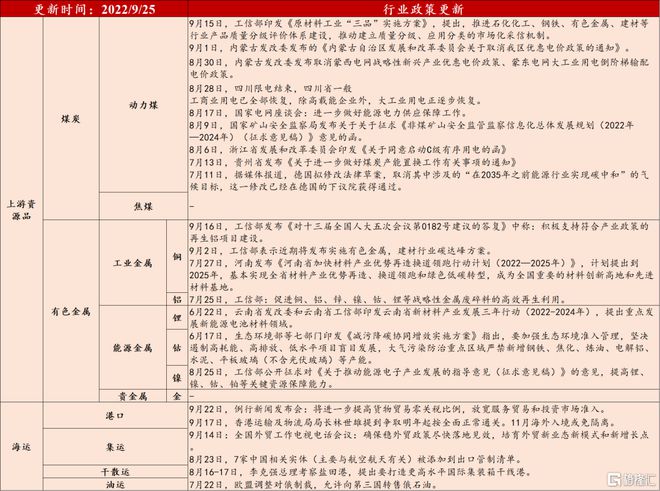

5、行业政策更新

数据来源:Wind,各政府官网,民生煤炭、金属团队,民生证券研究院整理

6、行业新闻更新

数据来源:Wind,民生煤炭、金属团队,民生证券研究院整理

碳中和板块

碳中和板块:

1)新能源车:a、政策:欧盟方面,9月23日,彭博社报道,欧盟将制定5650亿欧元的“能源系统数字化”计划,支持光伏和新能源车的发展,在2030年底以前实现3000万辆零排放汽车上路的目标。美国方面,《通胀削减法案》对供应链的本土化进行严格要求,要求在2029年北美制造或组装的组件(包括电池正极、负极、电解液、添加剂等、电芯、电池模组)价值占比达100%;在2027年矿物(锂、镍、钴、锰、铝、石墨等超过50种矿物)价值占比不低于80%。b、新车发布:根据民生电新团队整理,9月21日,小鹏G9正式上市。G9拥有800V高压超快充,4C电池包配合480kw超快充桩,从10%充电到80%只需要15分钟,同时,G9搭载全场景智能辅助驾驶系统XNGP与3D人机交互系统,为驾驶员带来全智能化行车体验。2)光伏:a、硅料:价格维持稳定。上周致密料价格维持在303-306元/kg。根据民生电新团队判断,由于目前硅料供应量仍偏紧,部分订单的价格仍然较高。b、新增装机:8月维持高增。1-8月全国光伏新增装机量达44.47GW,同比+101.6%,其中8月新增6.74GW,同比+64.0%。3)风电:8月当月新增装机同比负增长。1-8月全国风电新增风电装机16.14GW,同比+10.2%,其中8月新增1.21GW,同比-41.3%。4)储能:迎多项政策利好。9月1日,山东省发展改革委、山东省能源局、国家能源局山东监管办公室联合印发《关于促进我省新型储能示范项目健康发展的若干措施》。这是国内首个省级电力现货市场储能支持政策,推动新型储能的市场化发展。9月4日,青海省印发《以构建新型电力系统推进国家清洁能源产业高地建设工作方案(2022—2025年)》,对储能的建设规划更加清晰。

1、行业观点更新

数据来源:民生电新团队,民生证券研究院整理

2、行业信息更新

数据来源:Wind,中汽协,乘联会,民生电新团队数据,民生证券研究院整理

数据来源:Wind,能源局,PVInfoLink,CWEA,民生电新团队数据,民生证券研究院整理

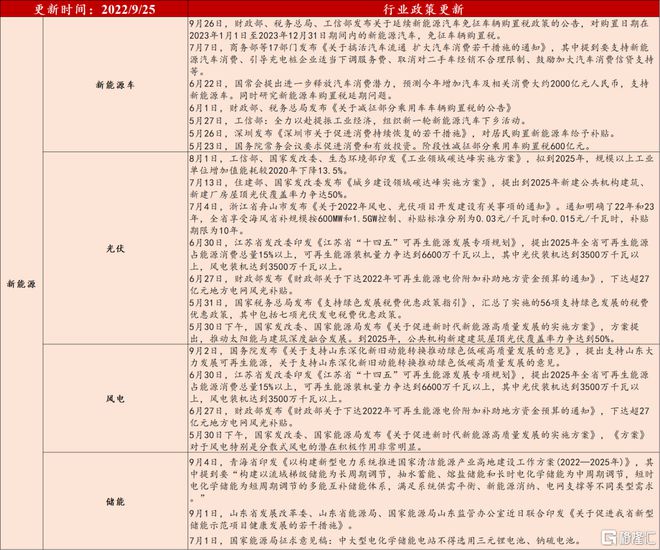

3、行业政策更新

数据来源:Wind,各政府官网,民生电新团队数据,民生证券研究院整理

数字经济板块

数字经济板块:1)运营商:资本开支逐步下行,新兴业务表现亮眼。资本开支方面,中国移动管理层9月21日表示 2022 年是投资高峰的最后一年,2023 年起资本开支将不再增长,并呈现逐渐下降的趋势。业绩方面,根据工信部数据,国内1-8 月电信业务(固网、移动、新兴业务等)收入 10721 亿元,同比+ 8.2%。新兴业务(数据中心、大数据、云计算、物联网等)表现亮眼,1-8月收入2075 亿元,同比+ 34.1%,在电信业务中占比 19.4%,拉动电信业务收入增长 5.3 个百分点。2)字节发布VR头显。9月22日,字节旗下VR品牌PICO举办全球发布会,发布了PICO4 VR头显,游戏内容上推出《Just Dance》VR版,并将虚拟人功能置入系统中。

1、行业观点更新

数据来源:民生计算机、电子、通信&元宇宙团队数据,民生证券研究院整理

注:1、红底部分的观点来自民生行业团队,黄底部分的观点来自民生策略团队。2、最右边栏箭头表示细分行业基本面较上周的表现,箭头向上代表行业基本面环比上周走强,箭头向下代表行业基本面环比上周走弱,箭头水平则代表行业基本面较上周持平。

2、行业信息更新

数据来源:Wind,民生计算机、电子、通信&元宇宙团队数据,民生证券研究院整理

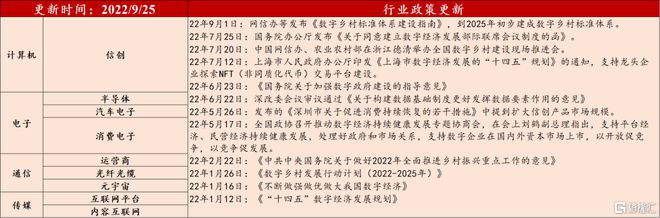

3、行业政策更新

数据来源:Wind,民生计算机、电子、通信&元宇宙团队数据,民生证券研究院整理

传统消费板块

传统消费板块:1)汽车:预测9月销量表现稳健。乘联会预测9月狭义乘用车零售195.0万辆,同比+23.3%。其中,新能源车零售约58.0万辆,同比+73.9%,渗透率约29.7%。2)家电:8月空调销量高增,冰箱、洗衣机维持负增。a、奥维云网数据:8月空调线上零售同比+66.2%,均价2952元,同比-4.9%,高端品占比2.4%,同比-2.4%。冰箱线上零售同比-1.2%,均价2096元,同比-3.2%,高端品占比2.8%,同比-1.6%。洗衣机线上零售同比-9.1%,均价1618元,同比-0.3%,高端品占比0.6%,同比-1.1%。b、中怡康数据:8月空调线上销售额同比+44.4%,销量同比+43.1%;线下销售额同比+25.3%,销量同比+21.9%。8月冰箱线上销售额同比-3.3%,销量同比-4.0%;线下销售额同比-10.0%、销量同比-16.3%。8月洗衣机线上销售额同比-13.3%,销量同比-11.9%;线下销售额同比-20.6%,销量同比-31.0%

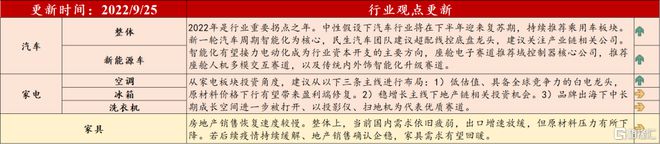

1、行业观点更新

数据来源:民生汽车、家电团队数据,民生证券研究院整理

注:1、红底部分的观点来自民生行业团队,黄底部分的观点来自民生策略团队。2、最右边栏箭头表示细分行业基本面较上周的表现,箭头向上代表行业基本面环比上周走强,箭头向下代表行业基本面环比上周走弱,箭头水平则代表行业基本面较上周持平。

2、行业信息更新

数据来源:Wind,奥维云网,乘联会,民生汽车、家电团队数据,民生证券研究院整理

3、行业政策更新

数据来源:Wind,各政府网站,民生汽车、家电团队数据,民生证券研究院整理

粮食安全板块

粮食安全板块:1)生猪:a、价格继续回升:截至9月25日生猪均价24.31元/公斤,7日涨跌幅+2.9%。近日国家发改委表示,猪肉价格进入过度上涨二级预警区间。b、政策:9月16日,国家发改委表示9月份国家和各地将以低于市场价投放政府猪肉储备20万吨左右。当前中央已连续3周投放猪肉储备(9月8日、9月18日和9月23日),约投放猪肉3.77万吨、1.5万吨和1.44万吨。本周国家将投放第4批中央猪肉储备。2)粮食:价格涨跌互现。截至9月23日期货结算价(活跃合约)CBOT玉米676.75美分/蒲式耳,5日涨跌幅-0.1%;CBOT小麦880.50美分/蒲式耳,5日涨跌幅+2.4%;CBOT大豆1425.75美分/蒲式耳,5日涨跌幅-1.6%。3)行业新闻:水利部数据显示,7月下旬以来我国南方地区经历了1961年以来持续时间最长、影响范围最广的高温少雨天气。8月25日旱情高峰时,长江流域耕地受旱面积达6632万亩,可能使得今年水稻结实率低、产量低。

1、海内外价差(截至2022.09.23)

数据来源:Wind,民生证券研究院整理

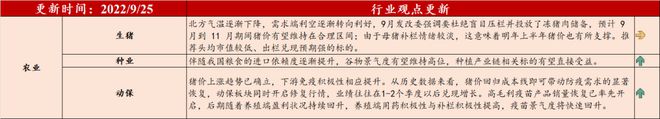

2、行业观点更新

数据来源:民生农业团队数据,民生证券研究院整理

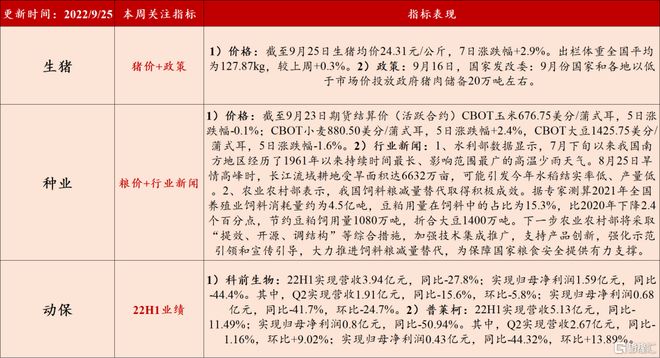

3、行业信息更新

数据来源:民生农业团队数据,民生证券研究院整理

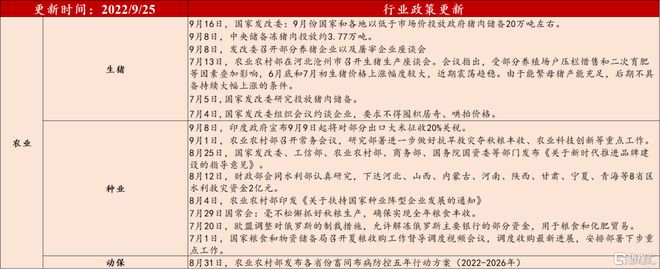

4、行业政策更新

数据来源:民生农业团队数据,民生证券研究院整理

稳增长板块

稳增长板块:1)钢铁、水泥旺季需求环比改善。上周20mm HRB400材质螺纹价格为3980元/吨,环周+0.8%;热轧3.0mm价格为4000元/吨,环周+0.8%。上周螺纹钢产量环周+2.67万吨至309.75万吨;表观消费量319.8万吨,环周+30.72万吨。上周水泥价格环周+0.7%。根据民生建筑建材团队数据,台风过境后需求旺盛,出货率回升11.2ppt至80.0%。2)房地产:a、8月地产数据:竣工、销售改善,新开工、投资继续走弱。8月地产竣工同比-2.5%,增速较7月+33.5ppt;地产销售面积同比-22.6%,增速较7月+6.3ppt;地产新开工同比-45.7%,增速较7月-0.3ppt;地产投资同比-13.8%,增速较7月-1.5ppt。b、周度地产数据:边际显著回暖,同比实现正增长。截至9月25日当周,30大中城市商品房成交面积365.63万平方米,环周+66.6%,较去年同期+34.8%。3)政策:9月23日银保监会对房地产重磅定调,认为当前房地产“泡沫化得到实质性扭转”,需合理满足房地产市场融资需求。

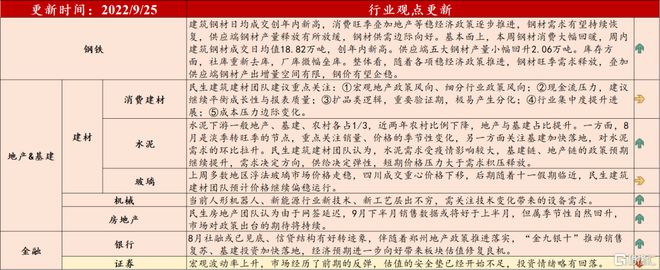

1、行业观点更新

数据来源:民生金属、建筑&建材、机械、房地产、银行数据,民生证券研究院整理

注:1、红底部分的观点来自民生行业团队,黄底部分的观点来自民生策略团队。2、最右边栏箭头表示细分行业基本面较上周的表现,箭头向上代表行业基本面环比上周走强,箭头向下代表行业基本面环比上周走弱,箭头水平则代表行业基本面较上周持平。

2、行业信息更新

数据来源:Wind,民生金属、建筑&建材、机械、房地产、银行数据,民生证券研究院整理

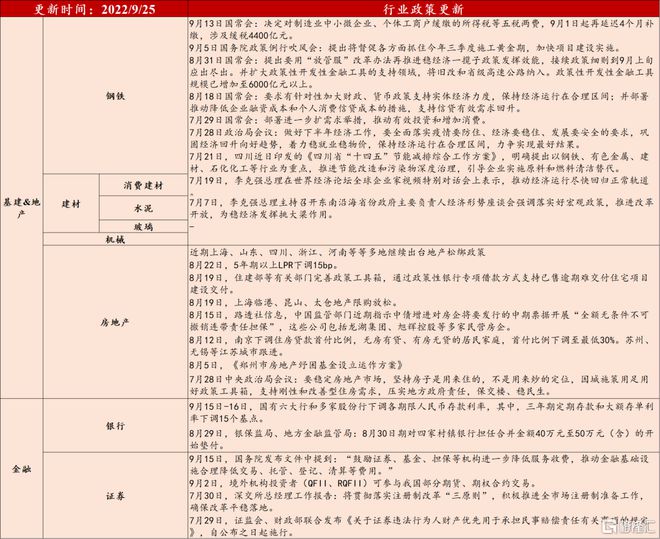

3、行业政策更新

数据来源:Wind,各政府官网,民生金属、建筑&建材、机械、房地产、银行数据,民生证券研究院整理

疫后复苏板块

疫后复苏板块:1)疫情:国内疫情仍有波动,截至9月22日0-24时,31个省和新疆生产建设兵团报告新增确诊病例175例。2)白酒:茅台批价小幅下行,五粮液、国窖1573批价稳定。根据今日酒价披露的数据,上周飞天散瓶2750-2785元,整箱批价3060-3100元,批价小幅下行。普五批价约980 元,环周持平;国窖1573批价约920元,环周持平。3)国庆出行:热度环比提升。根据同程旅行数据,近一周“十一”相关旅游搜索热度环比上涨172%。酒店方面,根据携程程长营发布的《2022国庆大数据报告》,临近国庆,疫情防控态势严峻,国内整体酒店市场表现稍显冷清,预期热度恢复至2021年同期7成,上海、北京、杭州、长沙、南京位居酒店热门搜索目的地前列。4)航空方面:环比持续恢复。9月19日-9月25日,国内执行航班量日均6591.57架次,环周+19.5%。根据去哪儿平台数据,自中秋以来,十一国庆期间国内航班预订量环比增长显著,9月25日的机票预订量较两周前增长达10倍。

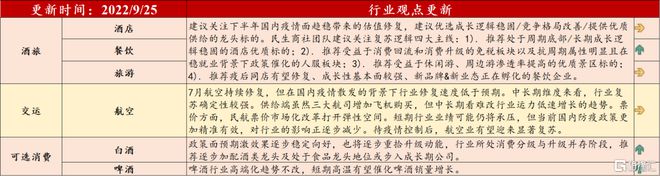

1、行业观点更新

数据来源:民生商社、食饮团队数据,民生证券研究院整理

注:1、红底部分的观点来自民生行业团队,黄底部分的观点来自民生策略团队。2、最右边栏箭头表示细分行业基本面较上周的表现,箭头向上代表行业基本面环比上周走强,箭头向下代表行业基本面环比上周走弱,箭头水平则代表行业基本面较上周持平。

2、行业信息更新

数据来源:Wind,今日酒价,民生商社、食饮团队数据,民生证券研究院整理

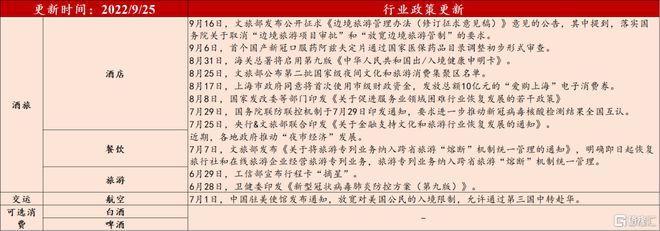

3、行业政策更新

数据来源:Wind,各政府官网,民生商社、食饮团队数据,民生证券研究院整理

新消费板块

新消费板块:1)美妆护肤:李佳琦复播带动国货美妆品牌销量。根据民生商社团队整理,9月20日19时,停播109天的李佳琦低调复播,复播首场的观看量达6352.8万,点赞量超1.6亿。后续直播场次维持在3000万+的观看量。李佳琦的首场直播包括4大品类,美妆品牌以国货为主。根据《中国化妆品》统计,此次直播共上架商品26款,上架后当晚基本火速售罄,其商品栏共有19款SKU显示下架。预计此场直播GMV超过1.3亿元。9.20-24日间,华熙生物、贝泰妮旗下品牌均登录李佳琦直播间,其中夸迪玻尿酸清润次抛、薇诺娜光透皙白淡斑精华次抛、米蓓尔小蓝帽冻膜分别售出8万+、4万+、3万+,预估销售额分别超1584万、1196万、477万。2)培育钻石:8月进出口增速稳健,环比回落。8月印度培育钻石毛坯进口额1.13亿美元,同比+53.6%,环比-18.2%,增速较7月+28.2ppt,渗透率7.4%,同比+1.7ppt,环比+0.8ppt。8月印度培育钻石裸钻出口额为1.44亿美元,同比+14.7%,环比-2.4%,增速较7月-23.1ppt,渗透率7.1%,同比+1.3ppt,环比持平。

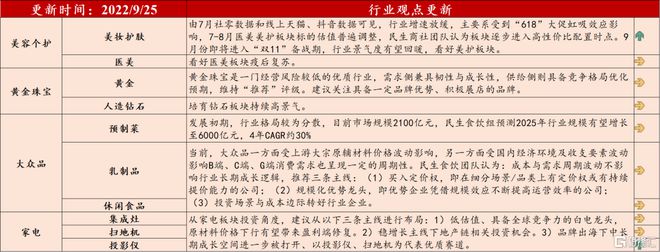

1、行业观点更新

数据来源:民生商社、食饮、家电团队数据,民生证券研究院整理

2、行业信息更新

数据来源:民生商社、食饮、家电团队数据,民生证券研究院整理

风险提示

1)稳增长政策落地不及预期。如果稳增长政策落地不及预期,则经济需求企稳回升的概率将会很低,此时与经济总量更相关的板块盈利改善的预期将被证伪。

2)海外输入性通胀超预期。倘若海外原油价格持续抬升对国内形成输入性通胀, 导致国内通胀迅速抬升,将会影响到国内的政策实行稳定性。

3)数据基于公开数据整理,可能存在信息滞后或更新不及时、不全面的风险。以上数据根据民生行业团队数据、公开数据整理,可能存在信息更新不及时、信息不全面的问题。

【相关文章】

本文地址:https://www.qubaike.com/hotnews/d1cg8qe3.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。