锂电池板块持续走强,维科技术拉升封板,宁德时代涨超5%。天赐材料冲击涨停。消息面上,宁德时代预计前三季度净利润165亿元-180亿元,同比增长112.87%-132.22%,较上半年继续加速。隔膜龙头恩捷股份前三季净利润最高可达12.3亿元,增约74%。电解液龙头天赐材料增速上限更达187%,净利润上限超44亿元。

国联证券最新研报指出,宁德时代第三季度归母净利润同比增长169.33%-199.94%,环比增长31.84%-46.82%。随着国内外动力电池市场持续增长,公司加强市场开拓力度,叠加前期布局的产能释放,产销量增长显著。据SNE Research,2022年1-8月公司全球动力电池装机量为102.2GWh,同比增长114.7%,占据35.5%市场份额,同比提升5.9pct,全球龙头地位持续增强。此外,9月以来,公司联合多家企业深化储能领域布局,通过入股洛阳钼业强化供应链控制能力。维持公司目标价684元,维持“买入”评级。

海通电新称,宁德时代公告22Q1-3扣非净利150-165亿元,同比+127%-150%;归母净利165-180亿元,同比+113-132%。22Q3扣非净利83-93亿元,同比+209%-246%,中位数环比+45%;归母净利88-98亿元,同比+169-200%,中位数环比+39%。符合预期。我们预计22Q3动力、储能、材料及其他业务扣非利润分别为67、8、13亿元,电池出货合计约85Gwh,其中动力及储能分别为74、11Gwh,推算公司整体单位盈利22Q1-3分别为0.019、0.096、0.103元/wh,盈利能力持续恢复,并达到21年最高水平。我们认为主要源于公司销量的持续增长,动力及储能电池的持续顺价,22Q2以来钴、镍、电解液、铜箔等原材料价格的持续下降。同时公司的高毛利率的专利授权、材料收入随着出货增长持续增长,提升整体盈利能力。随着下游需求逐步恢复,以及诸多原材料价格的下降,我们预计后续公司盈利能力环比将持续改善。公司的成本、技术领先优势不变,产业链布局领先,通过加速全球的产能布局,将长期保持其全球龙头地位,我们预计2022-23年出货280-300、400-450gwh,对应净利270、400亿元,对应2022、23年35、24倍PE,无论是否有美国补贴的限制,均严重低估,安全边际高,强烈推荐。

“宁王”超预期!前三季度已超去年全年

“宁王”业绩超预期!在2022年第一季度业绩不佳的情况下,2022年前三季度归母净利润,已超2021年全年。

宁德时代10月10日晚间公告称,预计2022年前三季度归母净利润165亿元至180亿元,而2021年归母净利润159.31亿元。

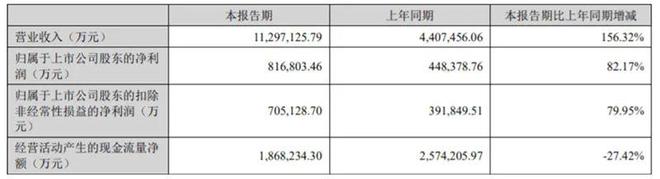

图为:宁德时代2021年年报部分财务数据

上海证券报记者注意到,2022年前三季度,宁德时代、亿纬锂能等动力电池巨头,正加速抢矿克服原材料困境。同为动力电池巨头的亿纬锂能,预计2022年第三季度归母净利润同比增长50%至80%。

亿纬锂能2022年第三季度业绩预告

有券商人士分析:“锂资源约束下,电池有效产能不会无序释放,有资源自供的电池企业,享受超额收益。”

第三季度最高预增近两倍

宁德时代预计,2022年前三季度归母净利润165亿元至180亿元,同比增长112.87%至132.22%。其中,2022年第三季度归母净利润预计88亿元至98亿元,同比增长169.33%至199.94%。

宁德时代2022年第三季度业绩预告

对比来看,宁德时代2022年上半年归母净利润81.68亿元,同比增长82.17%。

宁德时代2022年半年报部分财务数据

进一步来看,宁德时代三季度业绩预告可见,其第三季度归母扣非后净利润83亿元至93亿元,同比增长209.11%至246.36%。

宁德时代2022年第三季度业绩预告

宁德时代介绍,随着国内外新能源行业快速发展,动力电池及储能产业市场持续增长。公司不断推出行业领先的产品解决方案,加强市场开拓力度,加上之前期布局的产能释放,产销量明显提升,推动公司全球市场地位持续领先,也实现了盈利规模快速增长。

“总体呈现向好态势。”亿纬锂能董秘江敏介绍,公司主业电池业务发展良好,随着新工厂、新产线进入量产阶段,出货规模增长迅速,今年前三季度营收及主业利润均同比增长约110%。

第三方机构数据显示,宁德时代2022年8月的全球市占率达39.3%,创年内新高;2022年1月至8月的全球市占率达35.5%,稳步提升。

对此,券商对宁德时代三季报业绩预告给出观点。长江证券分析,锂电池依然是板块内,逻辑独立、阿尔法明显的首推环节。出货方面,宁德时代全球份额仍在持续提升。同时,储能业务带来电池企业的利润弹性,宁德时代、亿纬锂能在2023年的储能出货占比将继续提升。

海通证券分析,随着下游需求逐步恢复,以及诸多原材料价格下降,预计后续宁德时代的盈利能力环比将持续改善。公司的成本、技术领先优势不变,产业链布局领先,通过加速全球的产能布局,将长期保持全球龙头地位。

两大巨头巧合大扩产

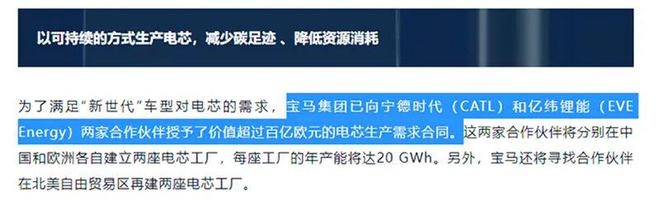

巧合的是,宁德时代、亿纬锂能,此前均获宝马集团的动力电池大单。

宝马集团9月9日下午宣布,为满足“新世代”车型的电芯需求,公司已向宁德时代、亿纬锂能授予价值超过百亿欧元的电芯生产需求合同。这两家公司都将在中国和欧洲市场分别建设一座电芯工厂,每座工厂的年产能为20GWh。

来源:宝马集团微信公众号消息

宝马集团选择宁德时代、亿纬锂能作为合作方,正是看上了二者在动力电池领域的实力。从2025年起,宝马集团将率先在“新世代”车型中使用圆柱电芯。宝马集团认为:“性能强劲、创新且以可持续方式生产的电芯,是驱动未来电动出行成功的核心因素。”

目前,宁德时代加速布局欧洲市场。宁德时代8月12日晚间公告称,公司拟在匈牙利德布勒森市投资建设匈牙利时代新能源电池产业基地项目,总投资不超过73.4亿欧元(约509亿元人民币),远超2019年在德国投建的工厂(18亿欧元,14GWh),规划动力电池产能100GWh。

在国内,宁德时代、亿纬锂能同期宣布投建电池厂。

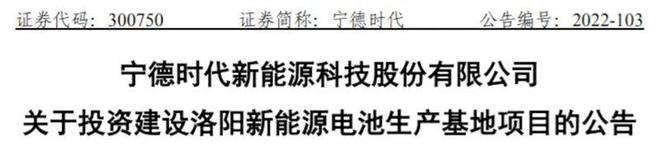

9月28日,宁德时代董事会通过议案,拟以自筹资金不超过140亿元,在河南省洛阳市伊滨区,投建洛阳新能源电池生产基地项目。宁德时代表示:“未来几年的动力电池及储能电池出货量将迈入‘TWh’时代。”

宁德时代和洛阳市政府将共同推进新能源产业生态建设,发展新能源电池产业并引入上下游配套,开发新能源发电项目,大力推广换电模式,不断提升新能源应用占比,全力打造在全国范围内具有竞争优势的新能源产业集群。

9月28日,亿纬锂能公告称,拟在沈阳经开区管委会范围内,投建亿纬锂能储能与动力电池项目,预计总投资100亿元,规划产能40GWh。其中,一期项目投资50亿元,建设20GWh储能与动力电池智能制造工厂及配套设施。

持续绑定上游

动力电池上游的成本高企,以及原材料紧缺,一直是当下动力电池企业发展的掣肘之处。

亿纬锂能第三季度业绩向好,在归因时明确提及对原材料的把控。江敏介绍,在上游主要材料价格急剧上涨的背景下,公司适时调整产品定价机制,各产品线的盈利能力得到较好修复。

目前,以宁德时代、亿纬锂能为代表的巨头,正在加紧向上绑定。

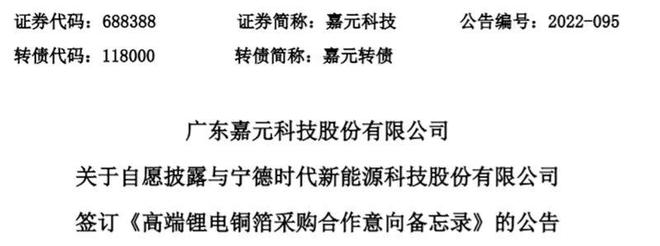

嘉元科技10月10日晚公告称,公司近日与宁德时代签订《高端锂电铜箔采购合作意向备忘录》,在现有业务合作基础上,双方同意进一步扩大业务关系的深度和广度,宁德时代根据实际需求,加大对嘉元科技高端锂电铜箔产品的采购。

具体来看,宁德时代根据经营情况,预计2023年全年拟向嘉元科技采购4.5微米及5微米高端锂电铜箔不低于2万吨;嘉元科技同意,优先保证宁德时代的上述高端锂电铜箔产品采购需求。

而在9月30日,洛阳国资旗下国宏集团,拟增资宁德时代全资子公司四川时代。双方形成股权绑定后,助力宁德时代近期拟出资不超过140亿元,投建洛阳新能源电池生产基地项目。

洛矿集团是洛阳钼业第二大股东,宁德时代借此将间接成为洛阳钼业第二大股东。而洛阳钼业主要从事基本金属、稀有金属的采、选、冶等矿山采掘、加工和矿产贸易业务,是全球领先的钨、钴、铌、钼生产商和重要的铜生产商,亦是巴西领先的磷肥生产商,基本金属贸易业务位居全球前三。

9月28日,亿纬锂能公告称,公司拟与贝特瑞及其子公司贝特瑞(四川)新材料科技有限公司(下称“四川贝特瑞”)签订协议,计划出资8.84亿元增资四川贝特瑞进而持有40%股权。

亿纬锂能与贝特瑞通过上述合作,计划在四川宜宾合资建设锂电池负极材料一体化基地,目标在2024年6月30日前,形成年产10万吨锂电池负极材料一体化产能。亿纬锂能介绍,该项目产能优先供给公司,后续根据市场情况确定是否增加产能。

在股权投资方面,亿纬锂能拟以自有资金8亿元,受让骏华新能源所持瑞福锂业20%股权,以此持续完善上游电池原材料产业链布局,不断提升供应链稳定性,持续增强抗风险和盈利能力。

【相关文章】

★ 锂电池龙头股排名前十名_锂电池股票龙头有哪些?锂电池龙头股排名前十

★ 特斯拉中国大陆第1万个超级充电桩落地 公司回应“产线暂停”传言

★ 小鹏飞行汽车最高可飞1000米,最大飞行速度130公里/时

本文地址:https://www.qubaike.com/hotnews/jem3q5d7.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。