中国基金报记者 南深

12月6日晚,LED芯片龙头三安光电持续一年多的2021年度定向增发终于落地,成功募得79亿元。

与2019年度的定增由产业资本包揽不同,此次参与对象机构投资者成为绝对主力。15家参与方不乏兴证全球、睿远、诺安等知名公募基金公司及UBS等QFII机构。值得注意的是,这些机构不少同时也是三安光电截至今年三季度末的十大股东。而此次发行价15.5元/股,与最新价18.56元/股相比,刚发行这些机构已浮盈20%,不过上述股份有6个月锁定期。

老股东长沙先导产投和格力电器此次定增分道扬镳,前者通过有限合伙基金继续斥资15亿参与,而格力电器选择放弃。2019年的定增,两家分别认购了50亿元和20亿元,两年半过去可以说坐了一轮大大的过山车,考虑分红累计投资收益率也不过7.5%。

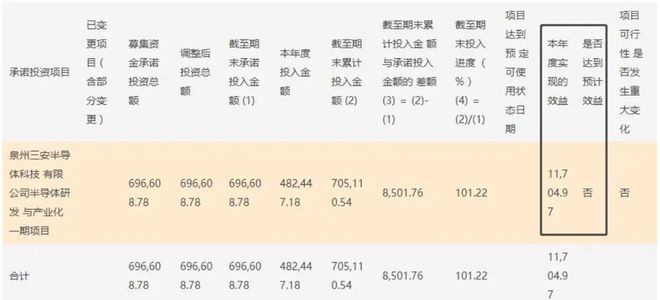

三安光电2019年定增项目的投资效益来看,并不算乐观。截至2021年底,该募投项目“泉州三安半导体科技有限公司半导体研发与产业化一期项目”70亿资金已完成投入,但2021年度实现的投资效益仅有1.17亿元,远低于6.04亿元的承诺效益。

机构投资者包揽八成份额

三安光电2021年度定增始于2021年9月29日,彼时公司召开董事会审议通过了与本次发行有关的议案。2021年10月15日,公司召开临时股东大会审议通过了相关议案。2022年3月29日,公司顺利拿到了发行批文,中国证监会批复核准了三安光电非公开发行不超过6.72亿股新股(含本数)。

2022年12月6日晚,公司公告了本次非公开发行股票发行情况报告书。

此次公司募集资金总额最终为79亿元,扣除与发行相关的发行费用(不含税)3041万元后,募集资金净额为78.7亿元。根据发行对象申购报价情况,本次非公开发行股票的数量为5.1亿股,未超过公司董事会及股东大会审议通过并经证监会核准的最高发行数量6.72亿股。

本次发行对象最终确定为15家,配售结果如下:

不难发现,本次发行除长沙福芯和广西铁路发展投资基金外,其余均为机构投资者,合计获配股数近4亿股,占到此次拟发行总股份数的约八成。

而机构投资者又以二级市场机构为主,其中公募基金是绝对主力。兴证全球出手力度最大,一家拟拿下9200万股,获配金额14.26亿元。诺德基金、财通基金、睿远基金、诺安基金、博时基金分别获配8亿、4.58亿、4.4亿、2.3亿和2.3亿元。

值得注意的是,兴证全球、睿远、诺安都有基金产品进入三安光电今年三季度末十大股东,其中兴全合计持仓市值超过20亿,睿远和诺安持仓市值超过10亿。

除了公募基金外,其余机构投资者包括券商、保险资管等,还有1家QFII(合格境外机构投资者)UBS AG。

本次定增的发行价确定为15.5元/股,与截至12月6日的最新收盘价18.56元/股相比,这些机构投资者进入已有20%的安全垫,不过新增发行股份需要锁定6个月。

产业资本分道扬镳

三安光电2019年度定增,长沙先导产业投资和格力电器两家包揽了70亿元份额,但此次定增产业资本显然成为配角,且分歧明显。

此次定增长沙先导产业投资通过管理的长沙福芯(有限合伙)获配9677万股,获配金额15亿元,甚至超过了兴证全球成为最大单一获配方,但除此之外只有广西铁路发展投资基金获配了2.3亿元。

公开资料显示,长沙先导产业投资有限公司注册资本5亿元,经营范围以自有资产进行创业投资、创业投资咨询业务以及产业投资等,股权穿透后最终实际控制人为长沙市政府。

由于长沙先导高芯(有限合伙)通过2019年的定增成为三安光电5%以上股份的股东,而长沙先导高芯的执行事务合伙人为长沙先导产业投资,本次定增的认购对象长沙福芯(有限合伙)的执行事务合伙人亦为长沙先导产业投资。长沙福芯被视为此次发行的关联方。

长沙先导产业投资对三安光电可谓青睐有加。就在12月6日晚三安光电还公告,长沙先导产业投资作为执行事务合伙人的长沙集芯(有限合伙)于2022年12月5日与三安集团签署了增资协议,拟将长沙集芯向三安电子增资的金额变更为37.5亿元,三安电子目前已收到上述增资款。

增资完成后,长沙集芯持有三安电子股权比例为8.5815%,而三安电子为三安光电控股股东,持有总股本的27.1%,以此计算长沙集芯间接持有三安光电2.33%的股份。这样,加上长沙高芯持有的6.39%的股份,以及本次定增完成后长沙福芯持有的新增股份,长沙先导产业投资将超过国家大基金,成为三安光电事实上的第二大股东。

与长沙先导产业投资继续看好不同,2019年度定增斥资20亿元参与的格力电器则未再参与此次定增。

目前来看,2019年度定增长沙先导和格力电器截至基本没有赚钱。彼时的定增价为17.46元/股,锁定期三年,此后三安光电股价一度涨到44.82元,但近一年多股价持续调整,最低甚至跌破了17元,跌幅超过60%,最新价为18.56元/股。也就是说,差不多两年半时间,长沙先导和格力电器最新的浮盈也只有7.5%。

值得注意的是,大基金同样也未参与此轮最新定增,反而还在定增预案发布后的去年四季度到今年一季度完成了一轮占三安光电总股本比例2%的减持,套现27.3亿元。大基金的减持价格为25.06元/股至35.42元/股,事后来看显然卖在了一个相对高位。

2019年定增未达承诺效益

公司表示,本次发行完成后,公司的资金实力将得到加强,有助于公司加快业务拓展,长期来看将有利于提升公司市场竞争力,巩固公司领先的市场地位,提高公司盈利能力和可持续发展能力。

此前公告显示,此次最新定增募资扣除发行费用后拟投入湖北三安光电有限公司Mini/Micro 显示产业化项目及补充流动资金,分别使用资金69亿元和10亿元。据悉,湖北三安上述项目总投资120亿元,建设期需5年,达产期需要8年,项目建成后生产 Mini/MicroLED 氮化镓芯片、Mini/MicroLED 砷化镓芯片、4K 显示屏用封装三大产品系列。

需要指出的是,公司2019年的募投项目在2021年已经完成投入,但并没有达到承诺效益,2022年度是否能达到则需等年报之后才能揭晓。三安光电该募投项目名为“泉州三安半导体科技有限公司半导体研发与产业化一期项目”,承诺的2021年度效益为6.04亿元,实际为1.17亿元,仅实现不到20%。

而两次定增之间,三安光电的业绩整体也非常一般。

从2019年到2022年三季度,公司营业收入整体还是保持着增长,但净利润尤其扣非后的净利润呈现大幅波动、整体下滑的态势。2019年度其扣非净利为6.9亿元,2020年为2.93亿元,2021年为5.21亿元,2022年三季度只有1.13亿元。与公司最新市值831亿元相比,动态估值较高。

不过,券商似乎仍较为看好公司作为细分龙头的长期价值。

华鑫证券研报称,公司系国内规模首位、品质领先的全色系超高亮度LED外延及芯片产业化生产企业,目前集成电路产能持续扩充,SiC车规级业务加速推进。其预测公司2022-2024年收入分别为136.15、156.35、185.31亿元,每股收益分别为 0.26、0.36、0.41元,首次覆盖给予“买入”投资评级。

东财数据显示,公司近6个月有17份券商研究报告覆盖,买入评级11份,增持评级6份,给出的平均盈利预测为2022年至2024年每股收益0.39元、0.61元和0.83元。

编辑:乔伊

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

【相关文章】

★ 市场行情偏弱白马股接连大跌 迈瑞医疗回应公司“经营正常”

★ 下一个康美、宜华?潮汕系、正中珠江审计、“造假教父”陈家茂操盘!翔鹭钨业:毛利率可疑,极值违背常识

本文地址:https://www.qubaike.com/hotnews/k7potxvw.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。