歌尔股份丢失大客户订单,让TWS无线蓝牙耳机市场再度蒙受阴影。

凭借高速迭代、高性价比等优势,国产TWS耳机与苹果Air Pods展开比拼,迅速崛起,堪称消费电子“卷王”;但消费电子市场疲软下,2021年TWS耳机市场就出现下降迹象,今年前三季度A股主要相关芯片厂商更是普遍业绩下滑。另一方面,记者注意到,行业巨头纷纷拓展智能穿戴市场,并着手深入布局健康赛道。

芯片龙头净利润普降

自2016年苹果发布第一代Air Pods,以TWS耳机为代表的可穿戴耳机迎来发展黄金期,一批国产芯片厂商趁机崛起,博通集成、恒玄科技、炬芯科技和中科蓝讯等相继登陆资本市场,业绩迅速增长。Counterpoint Research报告显示,2021年全球TWS耳机的出货量近3亿台,出货量同比增长24%。

“目前来看,可穿戴耳机和十几年前的手机市场很像,品牌市场占领主力,这也是一个市场基本趋于稳定成熟的信号。”ADI中国产品事业部高级市场应用经理何源在出席EEVIA第十届年度中国硬科技媒体论坛时表示,从研发到销售到市场营销,可穿戴耳机非常“内卷”,从2017年开始,可穿戴耳机增长量非常大;在多重因素影响下,2021年增速开始变缓;2022年可能全球市场出货量会往下调。

回顾来看,A股TWS耳机芯片厂商普遍在2019年前后净利润暴增,赚得“盆满钵满”。作为TWS耳机芯片龙头,恒玄科技在2019年净利润同比增长37倍,并在2020年突破亿元大关, 2021年保持翻倍增长;中科蓝讯2019年净利润更是增长206倍,达到1.49亿元;博通集成在2019年净利润也实现翻倍。(详情参见证券时报2019年《TWS耳机再现MP3辉煌 上市公司争食千亿蛋糕》报道。)

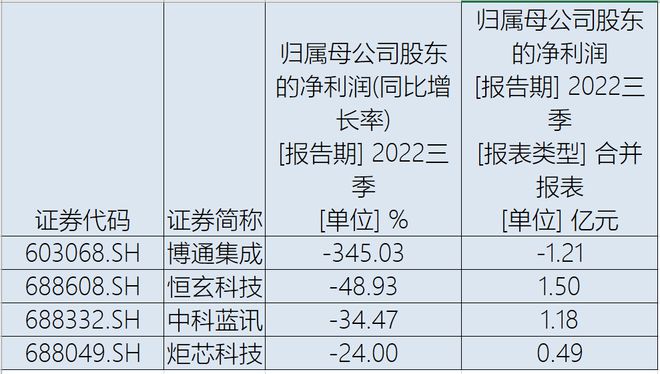

(今年前三季度A股主要TWS耳机芯片公司业绩)

时至今年,相关TWS芯片厂商业绩增速普遍下调。

恒玄科技今年前三季度净利润实现1.5亿元,同比下降近五成;同期,中科蓝讯和炬芯科技净利润分别同比下降约34%和24%,博通集成同比降幅更是达到3.45倍,在同期(申万)半导体上市公司盈利增速垫底。

逐季度来看,各芯片厂业绩有所分化:恒玄科技第三季度业绩环比增近18%;但其余上市公司业绩增速并未明显好转,平均销售毛利率较上年同期下降约两个百分点。

恒玄科技高管指出,第三季度公司2700系列芯片量产上市,对于整体产品单价的提升比较明显,也拉动了营收的环比增长;另外,销售毛利率环比提升1.23个百分点,主要受益于汇率损益,各个类型的产品的毛利率也基本维持稳定。

“从TWS耳机市场大环境来讲,今年很难有量的增长,耳机的微创新还在持续,对于主控的性能要求还在提升。”公司高管指出。

发力高端市场成为厂商重要选择。中科蓝讯长期耕耘白牌市场,公司董事长黄志强此前接受记者采访时,对TWS耳机市场依旧充满信心。他表示,公司将巩固白牌市场优势、提升品牌客户份额,并将拓展此前由日本、韩国以及中国台湾厂商主导的高端音频芯片市场份额。最新披露显示,“蓝讯讯龙”系列正积极布局中高端蓝牙耳机、音箱、智能穿戴市场,平均毛利率可达40%以上,正持续向终端品牌客户渗透,销量稳步提升。

拆解高库存

经过过去两年“缺芯涨价”,电子行业收入规模大幅扩张,库存也水涨船高。

e公司统计显示,今年前三季度,(申万)半导体行业上市公司营业收入突破3000亿元关口,期末存货总规模达到1307亿元,存货中位数站上近三年高位,行业平均存货周转率比去年同期下降约一半。

(今年前三季度A股主要TWS耳机芯片公司存货周转情况)

在此背景下,多家TWS芯片公司存货也同比翻倍,博通集成计提资产减值损失9029.94万元,计入当期损益,减少等额合并报表利润总和。公司高管在业绩说明会中表示,本期计提减值的主要是Wi-Fi、蓝牙等芯片产品。

另外,炬芯科技期末存货达到2.39亿元,同比增长近1.4倍,经营性现金流净额转负,主要原因系公司为应对疫情封控、物流受限、国际形势复杂等供应链不确定因素及半导体周期性影响而加大存货备货,支付的货款增加,以及回款减少。

恒玄科技存货也大幅提升,高管在日前接受机构调研时表示:“当前消费类产品的终端需求还是比较弱,这也是公司库存水平较高的原因,但我们认为下游的库存属于正常水平。”

据介绍,去年耳机、手表类产品芯片供应并不紧张,本身渠道也没有多备库存,但今年需求转弱,下游客户偏向谨慎,第三季度公司库存还是略有增加,短时间内还是维持在相对高位,但是库存周转率是在提升的,恒玄科技已经积极管理库存,控制增量,在销售端消化库存。

不过,公司认为存货减值的压力目前看来比较小,本身耳机芯片价格一直比较稳定,去年芯片供应紧张的时候,也没有经历过大涨,价格即使下行,空间也非常有限。

另外,上市公司采取不同的生产模式,控制库存水位。

中科蓝讯截至今年第三季度存货4.38亿元,环比有所下降。公司高管介绍,公司库存总体保持3至4个月左右安全库存水平。公司采用备货式生产模式,下游经销商的库存水位较低,在节假日等特殊时间段会提前备货;另外,公司也会综合考虑芯片生产周期、上游产能情况,并结合客户历史出货量、需求预测情况,提前进行产能排期,确保晶圆供应充足,动态调整采购量和备货水平,保证产品的准时交付。

拓展智能穿戴市场

TWS耳机市场趋于成熟背景下,相关芯片厂商已将目光拓展到了智能家居以及智能穿戴市场。其中,以智能手表为代表的穿戴市场在逐步成熟。

“智能手表行业是少有的在消费类市场里面还能保持稳步上升的行业。从2020年到2021年、2022年,总出货量呈两位数增长,品牌厂商占比也有所增长,这和三五年前正在变成熟过程中的耳机市场很像。”ADI中国产品事业部高级市场应用经理何源指出。

据统计,全球智能手表出货量预计在今年将达到 2.5 亿只; 上半年中国地区已占据智能手表市场 28% 份额,印度占比迅速提升至 21% ,相比,欧洲和美国占比在下降。

从产品布局来看,智能穿戴芯片也成为TWS耳机厂商重要组成部分。中科蓝讯高管最近介绍,公司产品线已经形成蓝牙耳机芯片、蓝牙音箱芯片、智能穿戴芯片、纯音频芯片及其他芯片五大板块,虽然蓝牙耳机芯片、蓝牙音箱芯片占比较高,但智能穿戴芯片增长速度较快,目前出货稳定。

炬芯科技高管此前也表示了对智能手表类市场看好。虽然智能穿戴产品在时间、记步、血氧一些基础功能上已经到了瓶颈期,但是未来在于大健康类以及其他行业的细分板块,还有非常深远、广大的发展空间,不过预计竞争会更加激烈。据公司披露的机构调研纪要显示,公司第一代智能手表芯片已于2022年第二季度量产出货,并应用于知名品牌Noise、realme的多款手表机型中;下一代具有更高性能、更低功耗的智能手表芯片正在研发中

从细分领域来看,部分芯片厂商表示将拓展车载领域。博通集成高管介绍,产品主要应用于物联网、智能家居等领域,未来将进一步加强包括高精度定位芯片和毫米波雷达芯片等车规芯片的研发,公司ETC芯片已进入多家主流车厂品牌客户。

不过,恒玄科技高管介绍,尽管消费电子市场现在比较疲软,但公司还是坚持专注于主赛道;如果汽车领域有适合的产品方向,公司也不会放弃;目前还是希望专注于可穿戴和智能家居领域。

也有TWS耳机芯片巨头向记者表示,考虑行业门槛等因素,还是将继续深耕消费电子市场,而大健康领域成为重要细分方向,并且TWS耳机的低功耗等优势有望平移到智能穿戴市场。

不过,可穿戴产品领域对电子设备的要求比医院还要高。何源指出,单从功耗来看,助听类耳机对续航、改善听力的程度都有硬性指标要求,专业的助听器需要12或24小时甚至更长待机时间;TWS耳机能做到辅听功能,但是效果会差很多。

第一手机界研究院院长孙燕飚向证券时报·e公司记者表示,健康是一个重要发展方向。相比而言,TWS耳机自身由于空间和功耗等因素,并不适合集合太多功能;当前厂商主要着力提升耳机音质以及佩戴舒适性,所以骨传导等技术也再度引发关注。

相比,智能手表在健康领域的优势更加明显。

“从可穿戴产品来看,人类自身对于健康的追求是不变的。除了运动追踪,现在智能手表可以测心率、血氧饱和度,甚至初级的情绪、压力、健康状态以及测体脂率等指标”。何源介绍,智能手表还可以结合使用汽车等不同场景,大幅提高信息聚合的能力;从发展趋势来看,智能手表一个方向是往重型发展,牺牲一定功耗但集合更强大的功能,这类在海外更受欢迎;另一个方向是轻型发展,延长续航时间,成本较低,目前在国内比较流行。

责编:张骞爻

校对:赵燕

【相关文章】

★ 小米平板 6/6 Pro 现身:后者采用骁龙 8 + 处理器、OLED 屏

★ 紫光国微:为国产 C919 飞机提供网络通信类的机载总线交换芯片

★ AirPods Pro 2耳塞与前代不兼容?苹果:声学结构差异

★ 荷兰光刻机卖中国了吗 一台光刻机多少钱看中国光刻机最新现状

★ 晚点独家丨AMD 前全球副总裁单羿加入自动驾驶公司鉴智机器人

★ 美政府又出芯片限制恶招打压中企! 专家:怕中国高科技产业做强

★ 英特尔三季度营收153.4亿美元同比下降20%,净利10.2亿美元同比降85%

本文地址:https://www.qubaike.com/hotnews/ncik2e3g.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。