目前公司超六成营收来自传统封装领域,先进封装业务线的产品主要来自外购。且近年来主要原材料价格上涨较大,公司毛利率相较同行波动明显。

《科创板日报》10月15日讯(记者 章银海)近日,半导体材料厂商江苏艾森半导体材料股份有限公司(以下称“艾森股份”)科创板IPO获得了上交所受理,拟募资7.11亿元。

艾森股份以传统封装电镀系列化学品起步,逐步向先进封装领域拓展延伸。不过,目前公司超六成营收来自传统封装领域,先进封装业务线的产品主要来自外购。且近年来主要原材料价格上涨较大,公司毛利率相较同行波动明显。

《科创板日报》记者进一步穿透公司股权,背后潜伏鹏鼎控股、京东方、顺络电子、四川双马等多家A股上市公司。值得注意的是,在股权变更过程中,艾森股份的股权转让价格存在明显差异,且关系密切的芯动能却在IPO申报前夕减持。

外购及外协产品合计占六成

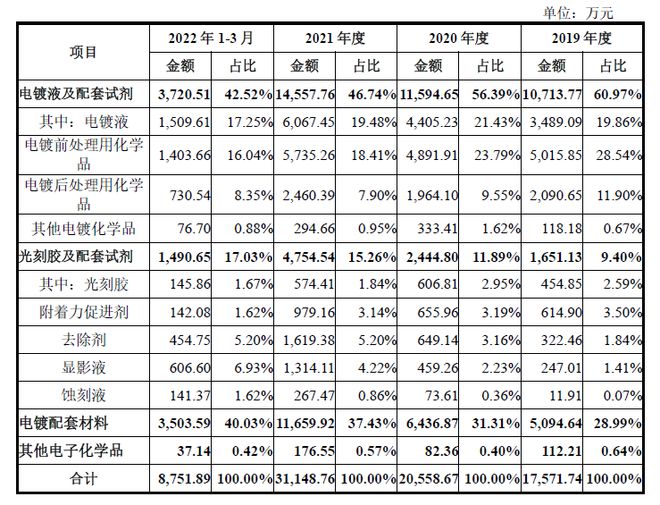

艾森股份主营电子化学品的研发、生产和销售,围绕着电子电镀、光刻两个半导体制造及封装过程中的工艺环节,形成了电镀液及配套试剂、光刻胶及配套试剂两大产品板块。截至2021年末,公司电镀液及配套试剂、电镀配套材料、光刻机及配套试剂的营收占比分别为42.52%、40.03%、17.03%。

从应用领域来看,艾森股份产品营收超六成集中在传统封装,先进封装及电子元件领域合计达35%。其中,公司先进封装领域收入主要来源于光刻胶配套产品,包括光刻胶、附着力促进剂、去除剂、显影液和刻蚀液。

不过,《科创板日报》记者注意到,近年来艾森股份光刻胶产品销售几乎为外购产品。整体来看,截至2021年末,公司自产产品、外协产品和外购产品的营收占比分别为41.48%、37.5%、21.02%。

据悉,艾森股份以传统封装电镀系列化学品起步,在国内传统封装领域建立优势后逐步向先进封装领域拓展。目前,公司用于先进封装的电镀锡银、电镀铜基液、g/i 线负性光刻胶、OLED 阵列制造用正性光刻胶(两膜层)及晶圆制造用i 线正性光刻胶等产品均在下游客户中取得一定进展。

客户方面,华天科技、通富微电、长电科技等国内封测厂商是艾森股份的主要客户,近三年前五大客户合计营收占比约50%左右,华天科技一家占20%左右。

值得关注的是,有业内人士向《科创板日报》记者透露,今年以来国内封测厂商产能利用率已大幅下降,艾森股份此时大幅扩产,不仅高速增长难以维持,而且在建工程愈加拖累业绩。

从产品价格来看,尽管公司电镀液及配套试剂、电镀配套材料的价格从2021年以来同比增长明显,但主要来自原材料上涨驱动。

数据显示,直接材料占公司主营业务超90%,原材料采购中化工类和金属类材料采购金额合计占比达97%。截至2022年3月末,锡材占原材料采购总额达57%,而锡材均价已从2019年的132.21元/千克上涨至297.11元/千克。

此外,艾森股份整体毛利率近年来处于下降趋势,近三年分别为36.26%、35.81%、29.25%。不仅相较上海新阳、安集科技以及晶瑞电材等国内同行波动颇为明显,而且已大幅低于可比公司平均值。

股权转让存在价格差异

艾森股份此次IPO,拟合计募资7.11亿元。其中,年产12000吨半导体专用材料项目2.11亿元、集成电路材料测试中心项目4.5亿元、补充流动资金5000万元。

公司方面称,未来将继续加大半导体用高端电子化学品材料的研发力度,重点完成晶圆制造用化学放大光刻胶、晶圆制造用及先进封装用PSPI、OLED 用光刻胶(PSPI)、大马士革铜互连工艺镀铜添加剂等产品的研发和量产工作。

股权结构方面,截至招股书披露日,张兵、蔡卡敦、艾森投资分别持股28.79%、10.36%、8.88%居于前列,前十大股东合计持股79.42%,发行前有35个股东。其中,张兵和蔡卡敦为夫妻关系,通过直接及间接合计持有公司48.03%股份,为艾森股份实际控制人。

《科创板日报》记者进一步穿透公司股权,发现背后潜伏鹏鼎控股、京东方、顺络电子、兆易创新、兆丰股份、新湖中宝、四川双马等上市公司。其中,截至发行前,鹏鼎控股直接持有公司3.93%股权,京东方通过芯动能持股6.65%。

值得关注的是,在艾森股份近年的股权变动中,存在股权转让价格差异的问题。2018年12月28日,孙彤以1.796元/股的价格将53.36万股公司股份转让给了张兵,而在同时期芯动能却斥资7.34元/股认购了272.59万股股份,持股比例升至14.45%。

2020年6月25日,卢瑞华以3.51元/股将62.25万股公司股份转让给了张兵,而前一年鹏鼎控股、士兰创投、保腾顺络等机构投资者认购公司股权的价格却为11.56元/股。

《科创板日报》记者注意到,艾森股份与京东方合作紧密,芯动能曾位居第二大股东。但在公司申报IPO的前一年,2021年6月曾增持股权的芯动能却将462.5万股股权转让给了芯沛投资、秋晟资产、国发创投等外部投资者,持有艾森股份的比例下降至7.68%。

对于股权转让价格差异、原材料价格波动大、封测厂商等下游需求减缓等问题,《科创板日报》记者致电艾森股份证券部并发送采访提纲至邮箱,但截至发稿时尚未回复。

【相关文章】

★ 三年亏超170亿!威马传全员降薪,管理层基本工资腰斩,IPO还有戏吗?

★ 为增强资本实力、应对风险等,10家信托公司去年合计增资约127亿

★ 盛讯达:拟收购宇瑞科技80%股权 将间接持有蔡家锂矿和南阳山锂矿48%权益

★ 沪深两市 沪深两市首批11家主板IPO平移提交静等注册结果

本文地址:https://www.qubaike.com/hotnews/sjd3o4wu.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。