深陷债务泥潭的*ST必康(002411.SZ)近期又在“另寻出路”加速还债了。

深陷债务泥潭的*ST必康(002411.SZ)近期又在“另寻出路”加速还债了。

11月23日晚间,*ST必康(以下也称“延安必康”)发布公告称,公司控股子公司江苏九九久科技有限公司(以下简称“九九久科技”)拟向南京九州星际新材料有限公司(以下简称“南京九州星际”)出售其持有的九州星际科技有限公司(以下简称“九州星际”)100%股权,本次交易合计转让价格为21亿元。11月24日下午,监管针对上述情况立即对公司下发关注函,要求*ST必康说明转让标的及交易对手的具体情况,并要求公司说明本次出售九州星际股权转让款的交易对价的用途,是否用于偿还“18必康01”公司的违约债券等。

钛媒体APP注意到,从2020年开始,*ST必康控股股东及其关联方非法进行资金占情况开始浮出水面。随之而来的,是公司的业绩暴雷、债务压顶。2020年4月,延安必康的短期债务(短期借款+一年内到期的非流动负债)已高达46.67亿元。

之后,*ST必康的控股股东新沂必康不得不进行破产重整。但此前的种种“烂摊子”目前仍未完全捋顺,在重重危机之下,公司的股权转让进展能否顺利?

转让孙公司股权为了“还债”?

根据《关于出售九州星际科技有限公司股权的公告》显示,*ST必康的控股子公司九九久科技拟以人民币21亿元的交易总对价将所持有的九州星际100%股权出售给南京九州星际。

钛媒体APP注意到,九州星际属于九九久科技的全资子公司,也就是延安必康的孙公司,其位于江苏省南通市如东县洋口镇。公司是目前是目前国内规模最大的超高分子量聚乙烯纤维生产商。据了解,超高分子量聚乙烯纤维主要被广泛应用在军事装备、海洋产业、安全防护、体育器材等领域。据相关报道称,九州星际所制备的防弹制品质量已达到或领先国际水平。

数据显示,截至2022年6月末,九州星际净资产为13.65亿元,2022年上半年分别实现营业收入为4.74亿元、净利润为0.83亿元。

接盘方南京九州星际,为南京星际混改企业管理合伙企业(以下简称“星际混改”)的控股子公司,持股比例为99%。南京市国有资产监督管理委员会通过市国资集团、市紫金集团、市城建集团、市交通集团、市新工集团、市旅游集团、市安居集团、市东南集团间接持有该公司权益。据悉,目前,星际混改已缴纳股权转让协议定金。

在转让公告的风险提示中,*ST必康表示,公司于2020年6月1日将所持“九九久科技”全部股权质押至“18必康01”债的受托管理人招商证券手中。因此,公司承诺需征得“18必康01”债债权人对本次股权转让事项的同意。如若债权人未同意,本次股权转让事项存在较大不确定性。

钛媒体APP了解到,*ST必康的“18必康01”债于2018年非公开发行。该债券实质违约且仍未兑付,目前其本金、利息合计达到7亿元。而当前,公司的货币资金余额为8.42亿元,经营活动产生的现金流量净额为3.11亿元。因此,监管也要求公司说明公司迟迟不偿还债券的原因,以及本次出售九州星际股权转让款的交易对价的用途,是否用于偿还“18必康01”公司债券。

债务压顶下,接连出售股权

实际上,*ST必康转让孙公司股权的目的不言而喻。尽管未说明具体偿还“哪一项”债务,但公司在公告中明确表示,为了解决公司逾期债务,缓解公司资金压力,改善公司财务状况,化解公司经营风险。

那么,究竟是什么造成了公司债务压顶?

公开资料显示,*ST必康原证券简称为延安必康,成立于2002年,公司原名为江苏必康制药股份有限公司。2015年,其借壳控股子公司“九九久”登陆深交所上市,2013年至2017年,延安必康的发展十分迅猛,其营收翻了几倍,净利润更是从两千多万冲到了将近9亿。

但在2018年后,延安必康的业绩迅速“变脸”,2020年、2021年的亏损金额甚至比前几年的利润合计还高。据了解,在上市之后,延安必康频繁扩张,业务十分复杂,截至目前为止,公司主营业务包括医药工业板块、医药商业板块、新能源新材料板块以及药物中间体(医药中间体、农药中间体)等四大板块。

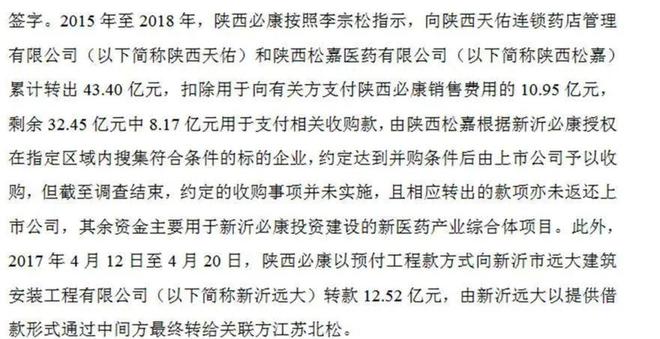

但实际上,延安必康一直存在控股股东及实控人违规占用资金的情况。经测算,2015年至2018年延安必康的控股股东及其关联方非经营性占用上市公司资金累计44.97亿元。为了掩饰占用资金,延安必康在2015-2018年通过虚假财务记账、伪造银行账单等方式,虚增货币资金超36亿元。

原实控人李宗松更是通过股权、债券融资的方式,通过“巧立名目”将上市公司资金通过层层关联方转到自己的口袋中。而随着资金流失,延安必康的债务问题也开始浮出水面。

钛媒体APP了解到,目前,*ST必康的控股股东及其关联方资金占用余额仍有2161.32万元,公司违规担保余额达到19.96亿元。公司的短期借款仍有19.58亿元,一年内到期的非流动负债也高达16.89亿元。

为了还债,延安必康不得不展开自救,公司先是拟分拆九九久上市融资,后因实控人被行政处罚而终止;随后,公司找到接盘方“新宙邦”受让股权,但这一交易也未能成功;2020年,公司又以自有资金人民币14.82亿元收购北盟物流100%股权,但该公司的实控人正是李宗松,并且经营一直处于处于亏损状态,其还给延安必康的控股股东新沂必康和李宗松提供了近27.96亿元的担保。

因此,这一系列操作之后,延安必康不仅没能解决债务问题,烂摊子反而越积越多,今年6月30日,延安必康因年报“难产”遭停牌,随后变更为“*ST必康”。

值得注意的是,在三季报发布的当天,*ST必康还发布《延安必康制药股份有限公司关于控股子公司股权及公司部分资产内部划转》,其中提到,拟将所持有的全资子公司陕西必康股权及资产进行内部重组划转,划转完成后,公司拟将“新陕西必康”的100%股权予以对外出售。

可见,为了收拾过去留下的烂摊子,公司不得不加速“卖股权还债”的进程。但在《问询函》中,深交所也表示,公司目前涉及多起诉讼案件,且部分资产已被查封、冻结。要求公司说明上述情况是否会对本次股权转让形成障碍或不利影响。此外,针对此次股权转让事项,钛媒体APP也试图联系*ST必康,但截至发稿,对方并未回复。(本文首发钛媒体APP,作者|于莹)

【相关文章】

★ 花了6.23亿,23岁女孩“买下”一家上市公司!她名下已有多家公司,身份仍是个谜

本文地址:https://www.qubaike.com/hotnews/vo79jw0r.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。