在人们的固有印象中,债券基金,特别是纯债基金应当是“稳健”的代名词。但金鹰添荣纯债债券型证券投资基金(下称“金鹰添荣纯债”)的年内表现却让人大跌眼镜。

通联数据显示,截至12月8日收盘,金鹰添荣纯债C(013256.OF)今年以来净值累计下挫31.49%,而金鹰添荣纯债A(004033.OF)的年内亏损幅度也达20.26%,在全市场5013只债券基金业绩榜上分列倒数第1和倒数第21名。

而其他年内亏损幅度在20%以上的债券基金,投资标的大多为可转债。

金鹰添荣纯债季报显示,截至三季度末,在该基金资产组合中,固定收益投资仅占比0.82%,只有一只国债;买入返售金融资产占比27.74%;其余71.44%均为银行存款和结算备付金。为何投资组合中仅有一只债券的纯债基金,却成为年内债券基金的“亏损王”?

“收益或无法覆盖最基本的运作费用”

从金鹰添荣纯债的持仓来看,自2022年初以来该基金所选债券持仓相当有限,均为无风险的国债或国开债,然而其基金份额净值却自2022年初便持续下跌。天相投顾基金评价中心认为,这背后的原因或为该基金规模过小,投资收益无法覆盖运营费用。

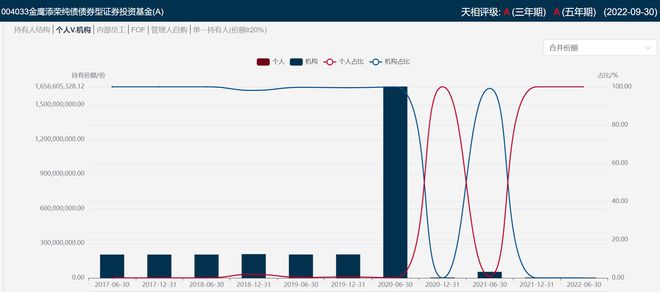

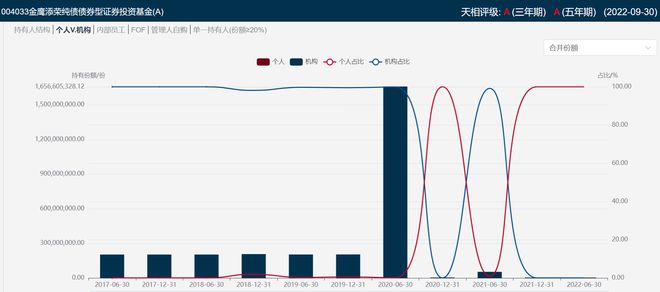

金鹰添荣纯债成立于2017年3月,首募金额2亿元,机构投资者持有绝大多数份额,个人投资者占比微乎其微。天相TXMRT基金评价助手数据显示,从2017年6月30日至2020年6月30日,机构投资者占比一直维持在98%以上,且在2020年上半年,机构投资者增加了持仓,总份额一度达到16.57亿份,而个人投资者仅占比0.04%。

随后,在2020年下半年,机构投资者选择了清仓,大额赎回了所有份额,致使个人投资者占比达到100%,基金份额仅剩100万份左右。2021年又有机构入场,不过到了2021年四季度机构投资者再度清仓离场,该基金彻底沦为“袖珍”基金。2021年年末,该基金净资产规模仅剩61.37万,且均为个人投资者,随后基金规模也一直维持在极低水平,面临着被清盘的风险。

由于该基金资产规模自2022年年初便低于100万元,成为名副其实的迷你基金,而债券交易对手方多为体量较大的机构,资金门槛相对较高,因此其持仓债券选择受到了很大程度的限制。2022年一季度仅持有三只利率债,二季度仅剩两只利率债,到2022年三季度时,虽基金规模有所上升,但为了应对赎回风险,其基金资产中71.44%为银行存款和结算备付金,只有1只国债作为固收持仓。

综上,天相投顾基金评价中心表示,从该基金的持仓来看,均为无信用风险的利率债或货币市场工具,并无“信用爆雷风险”。而金鹰添荣纯债基金净值的持续下跌,还是因为规模实在太小,这对于主要依赖票息收益的纯债基金来说非常致命。

运营基金会产生一些相关的偏固定的费用,比如账户维护费用、审计费用等,这部分费用对一般的基金影响可以忽略不计,但对规模过小的迷你基金则会造成较大的冲击。当该基金规模效应严重不足,调仓择券均受限,仅靠利率债票息赚钱时,该基金收益无法覆盖最基本的运作费用,导致今年以来基金入不敷出,净值连连下跌。

从历史回溯来看,对于规模过小的迷你债基而言,除非在债市表现特别好的情况下,才有可能获得可观的收益,否则将大幅落后于市场同类。

清不掉的“迷你基”和上不去的业绩

第一财经梳理发现,今年以来,已有334只基金清盘。其中因“基金资产净值低于合同限制”遭清盘的基金数量为129只,占比达38.62%。

而进入年底以来,基金公司对“迷你基”的处置力度加大,目前已有华润元大景泰、长城中债1~5年国开债、华安中证500低波ETF联接A、汇安丰裕、招商财经大数据策略和农银汇理永乐3个月等多只基金开始清算。

一位投顾人员表示,近年来,基金公司对迷你基金进行清盘的力度加大,迷你基金加速离场或成趋势。随着国内基金市场逐渐趋于成熟,对于部分没有特色、业绩竞争力不高的基金而言,清盘不仅能释放公司投研资源,还有助于产品弃陈推新,形成良性循环。

天相投顾基金评价中心表示,基金清盘在走清算流程时,耗时一般较长,且会产生一定费用,管理人在处理自身与投资者关系时存在一定的风险。而大量基金清盘也会伤害到基金管理人的品牌形象,造成负面影响。此外,由于基金产品的首发满足2亿元是成立的前提条件,且首发的营销成本很高,因此,基金管理人仍会慎重选择是否对迷你基金进行清盘,采取能保则保的态度。

举例而言,明星基金经理蔡嵩松分别于今年7月、8月接手了诺安优化配置混合和诺安积极回报两只“迷你基”,到三季度末,诺安优化配置混合的规模从二季度末的0.01亿元升至1.05亿元;诺安积极回报则从二季度的0.62亿元提升至1.28亿元。明星基金经理对基民的号召力,使得两只“迷你基”保壳成功。

实际上,金鹰添荣纯债因为连续超过60个工作日符合清盘条件,在8月份便召开了基金份额持有人大会,让持有人投票决定是否要让基金清盘。大会表决结果是全票通过金鹰添荣纯债继续运作,使得基金得到“续命”。

11月23日,金鹰基金再度召开“金鹰添荣纯债基金份额持有人大会”,再度让持有人投票决定是否清盘基金。

除金鹰添荣纯债外,今年以来金鹰基金旗下多只基金年内收益表现并不如意,通联数据显示,金鹰基金旗下有数据显示的84只基金中,60只基金今年以来录得负收益。

其中金鹰转型动力混合年内亏损幅度高达44.39%,而金鹰周期优选混合、金鹰多元策略混合、金鹰民族新兴混合等多只基金年内亏损幅度也在30%以上。

天相投顾基金评价中心表示,市场大环境不佳是市场多数基金表现欠佳的最主要原因。国内经济在疫情反复扰动以及地产企业频频爆雷的压力之下,全市场各行业杀估值现象较为严重。叠加海外加息周期以及俄乌战局等问题交错,致使市场波动加大,多个时间段出现股债同涨同跌的情况,因此旗下基金整体表现相对一般。

其次,近期金鹰基金管理层变动频繁以及基金经理离任或对金鹰基金近期业绩表现产生负面影响。自2018年以来,公司累计发布了17条高管新任和离任公告,涉及职位包括董事长、总经理、副总经理、督察长、首席信息官等。2022年以来,金鹰基金共有6位基金经理离任,远超行业平均(1.88位/年),其中包括樊勇等知名绩优基金经理。

【相关文章】

★ 反转了!股债基金募集分化,基金经理直言明年股票机会大于债券,背后逻辑是啥?

本文地址:https://www.qubaike.com/hotnews/9wvyd42f.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。