(原标题:泰丰智能再闯创业板疑点多 三一重工旗下基金“踩点”入股)

多次A股上市未果的山东泰丰智能控制股份有限公司(下称“泰丰智能”)经过一系列“改头换面”后计划再闯创业板。公司此次IPO拟募集5.5亿元投建高端液压元件及集成智能制造技术改造、数字化智能化液压工程技术研发中心等项目以及补充流动资金。

《经济参考报》记者注意到,与上一版申报材料相比,除了募集资金增加63.69%、募投项目增加“高端”“数字化”“智能化”等表述外,泰丰智能还对报告期内财务数据进行了调整,引入了一些新股东,特别是同一产业链的三一重工(600031.SH)旗下湖南三一智能产业私募股权基金企业(有限合伙)(下称“三一智能基金”),在泰丰智能递交IPO申报材料12个月前顺利成为“首发原始股东”,避开了“突击入股”的监管指引核查要求。

在众多股东的加持下,泰丰智能的业绩增长曲线快速上扬。“泰丰智能在工业装备领域优势明显,但市场空间相对较小,能否拿下应用更为广阔的工程机械市场是公司未来发展的关键。”山东某液压件知名厂商高管告诉记者,虽然“二通插装阀”产品技术让泰丰智能引以为傲,但该技术并非其独有,国内很多厂商都可生产,泰丰智能要想在工程机械市场立足,还面临诸多强劲的竞争对手。

多次A股上市未果 三一智能基金“踩点”入股

泰丰智能创立于2000年,主要从事液压核心元件及电液集成系统的研发、设计、生产和销售,是液压系统整体解决方案的提供商。公司主营产品包括二通插装阀、柱塞泵、电液集成系统、多路阀、油缸等,属于国家重点鼓励研制产品,广泛应用于国民经济不同领域的不同主机产品和技术装备,为工业装备和行走机械等行业进行配套,产品主要应用于机床工具、冶金机械、再生资源和工程机械等主机上的液压传动系统。

招股书显示,泰丰智能拟募集资金5.5亿元,募投项目分别是高端液压元件及集成系统智能制造技术改造项目、数字化智能化液压工程技术研发中心项目以及补充流动资金项目。

图1最新版招股书募集资金及用途

事实上,在此次闯关创业板之前的十年间,泰丰智能曾多次尝试冲击A股上市。

公开资料显示,该公司首次冲击A股上市的时间是2012年7月。当时,泰丰智能(曾用名:泰丰液压)欲冲刺创业板上市,但此后进展缓慢,最终未能实现上市。

在首次冲A失利后,泰丰智能“转战”新三板,并于2016年4月在新三板挂牌,在新三板挂牌一年后,泰丰智能在2017年6月发布股票终止挂牌的公告。

告别新三板后,泰丰智能继续冲击创业板上市,并在2017年8月向山东证监局提交了IPO辅导备案材料,2019年,因战略调整及上市计划变更,泰丰智能与原辅导券商签署了终止协议,并在当年11月与长城国瑞证券签订辅导协议,拟冲刺科创板。

2020年6月30日,泰丰智能冲刺科创板IPO的申请获上交所受理,拟公开发行新股数量不超过2223万股,拟募集资金3.36亿元。2020年7月27日,泰丰智能的IPO申请获上交所问询。但就在问询之后,泰丰智能和保荐人在2020年9月22日撤回公司首发并在科创板上市申请文件,主动终止了此次上市。

“泰丰智能几次上市未果,似乎从一个侧面反映出该公司还未准备充分,甚至可能存在一些问题。”前述液压件知名厂商高管直言,“虽然其凭借二通插装阀拿到了制造业单项冠军的头衔,但是这个技术并不是其一家独有的,国内好多家厂商都可以生产出来。”

“泰丰智能生产的液压件或者系统主要针对工业装备,比如大型锻造机,这个市场要比工程机械市场的需求小,而工程机械所需的液压件并不是泰丰智能的主要产品。”一位不愿具名的业内销售人士称。

这一点从泰丰智能的主要客户亦可看出。招股书显示,公司主要客户为中国一重(601106.SH)、中国二重、中国重型、太原重工(600169.SH)、华宏科技(002645.SZ)、天津天锻、合锻智能(603011.SH)等。

不过,泰丰智能也在积极攻入市场空间更为广阔的工程机械领域。记者注意到,2021年6月3日,在泰丰智能重启IPO后的最后一轮融资中,公司最后一张IPO“入场券”给了三一重工,三一智能基金顺利成为泰丰智能“首发原始股东”。招股书显示,当日,三一智能基金与泰丰智能、泰丰智能董事长王振华签署《增资扩股协议》,约定泰丰智能新增注册资本161.0526万元,三一智能基金以货币1529.9997万元认缴,其余计入泰丰智能资本公积。

三一智能基金隶属于三一重工,后者主要从事工程机械的研发、制造、销售和服务。三一重工的产品包括混凝土机械、挖掘机械、起重机械、桩工机械、筑路机械。其中,混凝土设备为全球第一品牌,挖掘机、大吨位起重机、旋挖钻机、路面成套设备等主导产品已成为中国第一品牌。2021年,三一重工实现营业收入1061.13亿元,同比增长6.82%;归属于上市公司股东的净利润120.33亿元,同比下降22.04%;公司全年工程机械销售量为17.25万台。

在苏州某PE机构资深人士看来,尽管三一重工液压系统的供应商众多,包括娄底中兴(三一重工子公司)、川崎、恒立液压、力士乐、布雷维尼等上百家品牌,但三一智能基金能在泰丰智能递交IPO材料前挤进来并非偶然,按照股权投资机构通行的做法,三一智能基金与泰丰智能应该达成了某种默契,泰丰智能的产品大概率会进入三一重工的供应链。

值得注意的是,根据深交所创业板股票首次公开发行上市审核问答第12条,对IPO前通过增资或股权转让产生的股东,保荐人、发行人律师应主要考察申报前一年新增的股东,全面核查发行人新股东的基本情况、产生新股东的原因、股权转让或增资的价格及定价依据,有关股权变动是否是双方真实意思表示,是否存在争议或潜在纠纷,新股东与发行人其他股东、董事、监事、高级管理人员、本次发行中介机构及其负责人、高级管理人员、经办人员是否存在亲属关系、关联关系、委托持股、信托持股或其他利益输送安排,新股东是否具备法律、法规规定的股东资格。

泰丰智能是否与三一重工或三一重工液压系统供应商有业务关系?三一智能基金入股泰丰智能作价是否公允?双方背后是否有特殊利益安排?记者就上述问题采访泰丰智能,公司未予置评。

泰丰智能披露出的客户结构中仅提到了徐工集团和中联重科(000157.SZ),但这两家公司均未进入泰丰智能前五大客户名单。2019年、2020年,泰丰智能业绩比较平稳,三一智能基金入股的2021年,泰丰智能营业收入、净利润均创历史新高。

大幅调整2019年财务数据 外协厂商频遭处罚

值得注意的是,泰丰智能此次招股书针对上一版(2020版)招股书披露的报告期内2019年的财务数据进行了大幅度调整。“这反映泰丰智能的财务内控可能存在问题。”资深会计师胡先生直言。

记者注意到,在2020版招股书中,泰丰智能2017年至2019年度营业收入分别为28678.35万元、31368.30万元和32315.26;净利润分别为3206.75万元、5820.88万元和4476.80万元,期末存货余额分别为5350.63万元、7842.09万元和8235.50万元,公司计提的存货跌价准备金额分别为531.75万元、585.70万元和589.66万元。

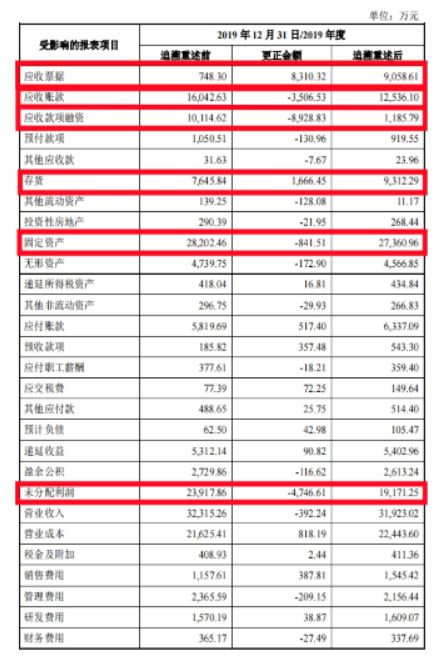

而在最新版招股说明书(2022年版)中,泰丰智能更改数额最大的是对2019年度部分财务数据的调整:将应收款项融资调低8928.83万元,将应收票据调高8310.32万元,将未分配利润调低4746.61万元,同时将应收账款调低3506.53万元,将存货调高1666.45万元。

对此,泰丰智能称,公司2019年度财务报表存在会计差错更正事项,为此,公司于2022年7月18日召开董事会,按照相关法规要求,采用追溯调整法对公司前期差错事项进行更正。

图2公司2019年度财务报表差错事项更正受影响的科目和金额。数据来源:公司招股书

“此次大幅更正财务数据,说明公司2020版的招股书中的相关财务数据存在较大问题,这也许是公司此前撤材料的主要原因。”资深会计师胡先生坦言,“理论上来讲,经过专业审计的招股说明书不应该存在如此多的问题,针对新修改的数据,监管机构大概率会严格审查。”

除了两版招股书数据本身存在差异外,泰丰智能的部分财务数据还与其第一大客户华宏科技披露的财务数据存在分歧。招股书显示,泰丰智能2019年第一大客户华宏科技对其销售额为4506.02万元,占其营业收入的14.12%。而华宏科技2019年年报披露的数据供应商4与泰丰智能披露的数据相近,相应金额为4347.83万元,二者相差158.19万元。

招股书显示,报告期内,泰丰智能存在将不具备经济和技术价值的生产工序外包的情形。

记者调查发现,泰丰智能每年有10多个外协公司为其工作,而且部分外协公司在管理方面存在漏洞,在已披露的前五家外协公司中,报告期内存在因污染、安全措施不到位等问题被处罚的情况,合作的外协公司还存在注册资金小、而且未实缴以及成立不久便成为泰丰智能的客户等情况。

其中,济宁市鲁环表面处理工业有限公司(下称“鲁环工业”)是泰丰智能交易金额最多的外协公司。该公司成立于2016年7月,2017年,在未实缴注册资本的情况下,其成为泰丰智能的外协供应商,外协加工费为324.67万元。自2017年至2022年第一季度各报告期,鲁环工业一直稳居泰丰智能外协供应商交易金额排名第一的位置,每年度的外协加工费均在300万元左右。需要指出的是,2020年版的招股书显示,2019年鲁环工业外协加工费为314.30万元,而最近发布的招股书则将上述金额更改为281.35万元。

2019年至2021年,鲁环工业连续三年因生产线密封不严、酸雾外排以及废水外泄等原因被环保局共处罚金9.4万元。

山东环亚液压机械有限公司(下称“环亚机械”)成立于2007年,注册资金1000万元,截至2021年底未实缴注册资金,但其在2017年至2019年期间均在泰丰智能前五大外协供应商之列。2021年年报显示,环亚机械社保缴纳人数为3人。

此外,济宁市拓创机械制造有限公司(下称“拓创机械”)成立于2017年7月,成立当年便成为泰丰智能交易金额排名第四的外协供应商。该公司注册资金500万元,直到2020才实缴第一笔注册资金318.3万元。2017年至2020年和2022年第一季度,拓创机械均为泰丰智能前五大外协供应商。

招股书显示,2019年至2021年,泰丰智能前五大外协供应商外协加工费分别为592.57万元、850.71万元和1268.52万元,对应的各报告期外协加工费总额为905.97万元、1504.68万元和1941.96万元。

上述各报告期内,泰丰智能排名第五位的外协供应商外协加工费分别为51.00万元、124.72万元和153.93万元。由此可推算出,2019年至少有7家外协费用在51万元以下,2020年至少6家外协费用在124.72万元以下,2021至少5家外协费用在153.93万元以下的外协企业。早在2016年,泰丰智能便在“公开转让说明书”中称“外包厂商数量较多,主要合作的外协厂商多达数十家。”

招股书显示,外协加工费用主要是公司生产工序中发生的外协费用,随着泰丰智能业务量逐年增加,外协费用也逐年增加。

分析人士指出,泰丰智能的外协厂商规模小、数量多,从实际情况看,其外协相关内控存在的风险可能一直未消除。(记者 李超 北京报道)

编辑:胡恩燕

【相关文章】

本文地址:https://www.qubaike.com/hotnews/a25b69wg.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。