(文/张志峰 编辑/马媛媛)困于流动性危机半年之久,金科率先从物业板块破局。

9月27日午间,金科服务公告称,二股东博裕资本拟每股12港元要约收购金科服务股份,最高现金代价为47.63亿港元。

值得一提的是,12.00港元/股的要约收购价格较2022年9月7日(即最后交易日)在联交所9.02港元/股的收市价溢价约33.04%。

消息一出,金科股份股价午后直线拉升32.59%,报11.96港元/股。

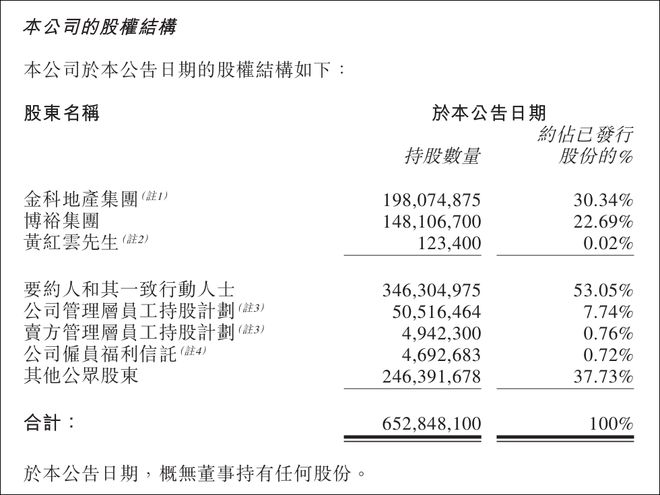

于本公告日期,博裕集团拥有1.48亿股股份,约占金科服务已发行股本总额的22.69%;博裕集团及其一致行动人士(金科地产集团及实控人黄红云)拥有3.46亿股股份,约占已发行股本总额的53.05%。

也就是说,本次交易完成后,博裕集团有可能成为金科服务的大股东。

金科服务表示,要约人的意向是继续公司的现有业务,无意对业务引入任何重大变更,并希望公司于要约结束后维持股份于联交所主板的上市地位。

倘若要约结束后,由公众人士持有的持股量降至本公司适用的最低水准(即股份的23.4%)以下,联交所可行使其酌情权中止股份的交易,并且要约人将会在要约结束后的合理期限内采取适当措施,以使本公司的公众持股量恢复至至少23.4%。

早在今年2月,渝系头部房企金科股份由于商票违约导致一系列流动性危机。金科方面多次表示,正在与重庆市属国资企业洽谈战略投资及收并购事宜。

然而半年过去,对于地产主业方面的战略投资或收并购始终未能落地。行业人士认为,本次金科服务的现金要约收并购对于金科整体流动性盘活意义重大。

值得一提的是,博裕资本对于金科股份的股权收购,是2022年下半年以来第一起大型物业管理企业并购案。

随着2021年下半年以来,房地产行业流动性危机日益加深,原本呈现出并购热潮的物管行业也迅速降温,即便头部物企在收并购方面也仅仅停留在地方性小微企业之间。

而收购方博裕资本,成立于2010年,是专注投资内地的私募股权基金,致力于投资高速增长行业的优秀企业,通过少数股权或相对控股等投资方式,为企业增长转型以及国有企业改制提供资本和管理支持。

公开资料显示,博裕资本由中国平安集团前总经理张子欣及TPG资本前中国区高管马雪征成立,早前亦获曾任职高盛私人基金分析员的江志成加入。

主要投资方向包括消费品和零售、金融服务、医疗健康以及媒体和高新科技,目前已有三星保险、方拓生物、康诺亚生物等多个知名投资标的。

早在2021年12月,博裕旗下投资主体公司曾收购金科服务22%股份,交易对价为37.34亿港元,由此结缘金科。

本文系观察者网独家稿件,未经授权,不得转载。

【相关文章】

★ 10亿拍下韶能股份股权,深圳智茂被疑“宝能系”二老板“马甲”

★ 子公司15只产品未按时完成整改,逆回购客户账户出现透支,中金公司被采取责令改正措施

★ 创维电器创业板IPO被终止:曾拟募资8亿 黄宏生是大股东

本文地址:https://www.qubaike.com/hotnews/avioh3ml.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。