(原标题:“面膜第一股”敷尔佳IPO头顶“医美”标签上会 “自然人经销”模式惹传销争议)

创业板9月8日召开的上市委会议上,哈尔滨敷尔佳科技股份有限公司(下称“敷尔佳”)的IPO申请将接受委员们的审议。

敷尔佳此番IPO计划发行不超过4008万股、募集18.97亿元,投向“生产基地建设项目”、“研发及质量检测中心建设项目”、“品牌营销推广项目”以及补充流动资金。

受益于医美市场的一片火热,敷尔佳报告期内的业绩表现颇为吸睛。2019年至2021年,营业收入分别为13.42亿元、15.85亿元和16.50亿元,同期归母净利润分别为6.61亿元、6.47亿元和8.06亿元。

靓眼业绩的背后,作为一家“医美面膜”企业的敷尔佳在研发投入上却颇为尴尬,不但报告期内研发人员数量仅为个位数,且累计研发费用仅为732.65万元,这或给其产品的科技含量和潜在核心竞争力打上问号。

与此同时,敷尔佳建立的分销联盟系统平台所引入的“自然人经销+返利”的销售模式,却给其在外界打上疑似“传销”的烙印。

此外,此前已有创尔生物等多家沾边“医美”的拟IPO企业撤回申报材料,也一度被市场视为医美企业IPO受限的信号;而头顶“医美标签”的敷尔佳此次上会,也有可能成为市场验证医美企业境内上市是否存在潜在障碍的观察窗口。

颜值经济的崛起给医美面膜企业带来了广阔的商机。

近年来,伴随着包括光子嫩肤、水光针等轻医美项目的盛行,术后起到修复作用的医美面膜逐渐走进了大众的视野,不少商家打着“械字号”或“医美面膜”的旗号向消费者传递安全、美容等功效的信号。

但事实上,并不存在所谓“械字号”的面膜。

早在2020年,国家药品监督管理局便发布题为《化妆品科普:警惕面膜消费陷阱》称,不存在“械字号面膜”概念,医疗器械产品也不能以“面膜”作为其名称,同时还建议消费者不应当将医用敷料产品作为日常护肤产品长期使用。

但在医美大潮下,以上建议并未对敷尔佳的业绩增势带来影响。

敷尔佳的产品涵盖医疗器械类敷料(医美面膜)和功能性护肤品,其中医疗器械类敷料主要包括白膜、黑膜和次抛,三款产品撑起了敷尔佳收入的半壁江山。2019年至2021年,医疗器械类敷料的收入分别为9.18亿元、8.80亿元和9.28亿元,占比分别为68.38%、55.54%和56.25%;同时该类业务也贡献了高达84.21%的毛利率。

这也让敷尔佳的综合毛利率高于其他同业可比公司。包括贝泰妮(300957.SZ)、创尔生物和华熙生物(688363.SH)等在内的4家可比公司2021年毛利率平均值为75.26%,而敷尔佳则达81.95%。

高毛利背后,是敷尔佳经销为主的销售模式,2021年10.86亿元收入来自于经销渠道,占比达65.83%。

在经销模式中,敷尔佳建立了以自然人经销商为主的分销联盟系统平台(下称“联盟经销商”),该模式已是敷尔佳销售渠道的重要组成。

在该模式下,成为经销商的自然人帮助敷尔佳完成销售,而敷尔佳则对应给予3%-30%的销售额返利作为给联盟经销商的销售激励。

2019年至2021年,联盟经销商渠道收入分别为1.02亿元、1.75亿元和0.99亿元,占总收入的比重分别为9.89%、15.60%和9.41%;同期返利金额分别为0.48亿元、0.67亿元和0.31亿元,占收入的比重分别为3.55%、4.24%和1.88%。

正是这一销售模式,让敷尔佳的此次IPO饱受诟病,原因在于这一返利区间的安排,让联盟经销商成员具有了“发展下线”的空间,这也引发了该模式是否具有“传销”特征的争议。

据国务院的《禁止传销条例》,传销是指组织者或者经营者发展人员,通过对发展人员的数量或者销售业绩为依据计算和给付报酬等扰乱经济秩序,影响社会稳定的行为。

30%的销售返利显然具有较大的“转销”空间。自然人为主的联盟经销商或出于获取高额返利的动机将其产品转销给其他自然人,进而造成发展“下线”的情形。而这一销售体系还会给敷尔佳的售后、品牌声誉等都带来不可控的负面影响。

敷尔佳否认该模式与传销“沾边”。

“发行人返利比例区间设置较大主要为更好地调动联盟经销商的积极主动性,发行人与联盟经销商合作具有真实的交易背景,不存在‘发展下级’、收取‘入门费’等,不存在违反《禁止传销条例》等相关规定的情形。”敷尔佳表示。

不过一位参与敷尔佳面膜的销售人士向信风(ID:TradeWind01)证实,其正是通过敷尔佳的“代理”购买该产品,但同时也会自己进行销售。

但信风(ID:TradeWind01)尚无法知悉上述销售人士所称的“代理”是否属于个人联盟经销商。

而信风(ID:TradeWind01)注意到,敷尔佳上述个人“代购”渠道的售价显著低于官网价格。

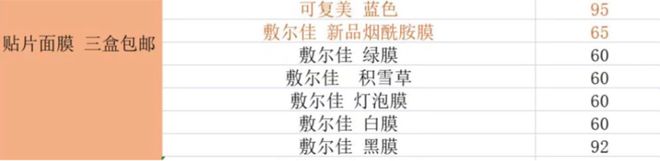

以官网售价高达159元/盒的敷尔佳黑膜为例,该产品的代购销售价仅为92元/盒。

信风TradeWind01获取的代购销售价格表

泰和泰律师事务所律师郭松就此对信风(ID:TradeWind01)表示:“个人经销返利,不能完全认定是传销。一般来说,以销售商品为噱头发展下线收人头费才能认定为传销。”

敷尔佳的个人经销返利模式究竟是新型营销模式,还是“沾边”传销,或都构成了其此次闯关IPO的潜在考验。

信风(ID:TradeWind01)注意到,采用类似销售模式的拟IPO企业出于合规性考虑,仍然会选择在报告期内中止该销售模式。例如已申报IPO的“认养一头牛”的销售模式之一便是个人分销。根据销售量大小,分销员可以获得一定比例的销售佣金,但该销售模式已被其叫停。

相比之下,2018年才开始发展自然人经销模式的敷尔佳在招股书中暂未有关于终止、暂停该模式的相关信息披露。

相对有限的研发投入或许也是敷尔佳未来如何保持核心竞争力的潜在挑战。

招股书显示,2019年至2021年的研发费用分别只有60.39万元、147.97万元和524.29万元。

这让敷尔佳的研发费用率显著低于可比企业。包括贝泰妮、创尔生物和华熙生物等在内的4家可比公司2021年研发费用率平均值为4.87%,而敷尔佳同期仅为0.32%,仅不到前者的7%。

截至2021年底,敷尔佳的研发人员数量仅为6人,这也让其不得不依赖于外部研发,例如在2021年,其超过5成的研发费用均支付给江南大学、四川大学等主体进行委托研发。

深交所曾提出问询称:“对比分析同行业可比公司的研发情况、技术水平、产品性能参数等,说明发行人核心技术是否具有独创性、先进性,是否存在被迭代的风险。”

敷尔佳承认其研发投入确实存在不足,并表示下一步将增强自身的研发实力。

“公司目前研发人数较少、研发投入较低,未来将加大内部研发体系升级,大力引进研发人才,同时通过与外部科研院所开展产学研合作投入新产品的开发及原料方向的选择等,以增强公司的研发实力,扩充产品线及提高研发效率。”敷尔佳表示。

不过对敷尔佳来说,此次上会更大的不确定性或源于行业政策是否受限。

2021年8月,国家市场监管总局曾发布《医疗美容广告执法指南(征求意见稿)》,部分内容指向了打击制造“容貌焦虑”等医美乱象。

此后便有医美企业IPO遭遇终止。“创福康”医美面膜的运营主体创尔生物在科创板注册环节撤回了申报材料。更早之前,头顶“胶原蛋白第一股”的科创板拟IPO企业锦波生物也选择了“撤退”,此后两家公司均转战北交所上市,但仍处排队或辅导等前期阶段。

或许受到传闻影响,敷尔佳并未在招股书中强调自身与“医美”赛道的相关性,仅表示其产品适用于“特殊美容护理”后的肌肤修复。

曾有投行人士猜测,上述企业的“撤退”或与IPO审核窗口对医美相关企业“收紧传闻”有关,而此番敷尔佳上会是否会受到这一潜在限制,显然有待上会结果的验证。

【相关文章】

★ 罕见!千亿巨头突然放量下跌超10%,医美板块遭重挫!发生了什么?公司紧急回应来了!

★ 力捷迅IPO背后:董事长是药二代,接班时年仅30岁!她的父母是谁?

★ 博实结IPO招股书更新:主营业务收入波动较大 毛利率逐年下降

本文地址:https://www.qubaike.com/hotnews/hqajlrw0.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。