中国基金报记者 李树超

货基收益率跌跌不休,部分货基却逆势提升管理费。

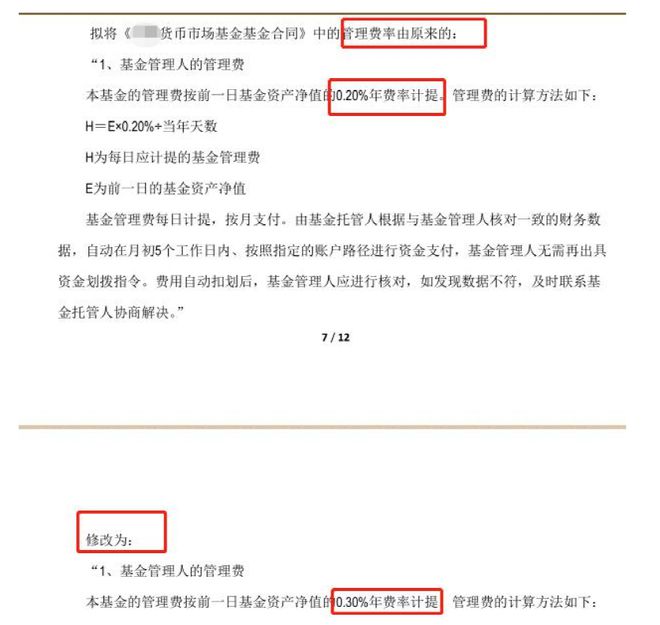

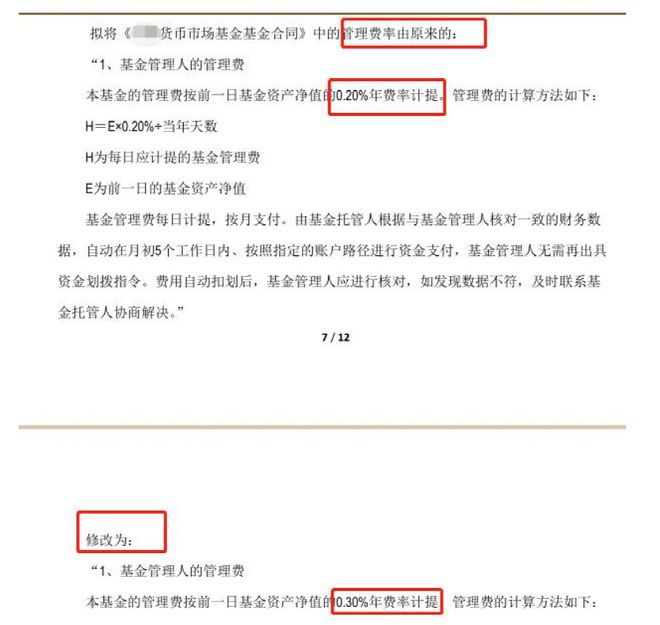

9月15日,一家银行系公募发布公告,拟将公司旗下货币型基金管理费从0.2%年费率修改为0.3%年费率,管理费率提升了10个BP。在今年货币型基金收益率下行、同类低风险产品激烈竞争中,逆势提升管理费的现象相对较为罕见。

多位接受记者采访的业内人士对此表示,部分小规模货基逆势提升管理费,可能是出于覆盖管理成本、部分代销机构要求提升可分配费用,或是原管理费设置偏低等原因,但为投资者降费让利仍然是货币型基金普惠理财的大趋势。具体到基金公司层面,则需要把握好“让利投资者”与“持续运营”的平衡。

罕见!货基逆势提升管理费

从0.2%提升到0.3%

9月15日,一家银行系公募发布公告称,根据基金法、基金运作管理办法、公募开放式基金流动性风险管理规定等法律法规规定和公司旗下货基基金合同、招募说明书的有关规定,基金管理人经与基金托管人协商一致,提议调整该只货基的基金管理费率,并根据前述变更修改相关法律文件。

根据该只基金的管理费调整方案,该只货基的管理费率由原来的0.2%年费率修改为0.3%年费率,年管理费率拟提升10个BP。

针对部分货基提升管理费的现象,一位公募高管分析,如果货基规模较小,可能在运作中是微利或亏钱的,将货基管理费提升10个BP,相当于1千元每年多收了1块钱管理费。管理费的提升幅度并不大,但是如果能改变产品亏损运作的局面,对基金公司也是有益的。

以上述降费货基为例,截至2022年中报,今年上半年该只基金管理规模为12.48亿元,收取的管理费报酬为111.86万元,支付的尾随佣金为56.02万元。

“对于部分小规模货币基金来说,确实面对着薄利甚至亏损的局面,基金公司不想赔钱养产品的话,就可能会提升管理费来覆盖运营成本。”上述公募高管称。

沪上一位公募市场部人士也对此评价,一般而言,在当前货币基金收益率下滑,又有短债、同业存单、银行理财等低风险产品以及同业货基的竞争下,货基降低管理费的较为常见,逆向提升管理费的相对罕见。

在该市场部人士看来,基金公司提升管理费,可能有以下几种情况:一是货币管理运作成本入不敷出,确实需要覆盖产品运作的成本;二是可能是部分代销机构要求提升尾随佣金或销售服务费,基金管理人迫于压力提升管理费,提高可供分配的费用;三是也有可能是管理费原来设置偏低,可能会考虑提升至行业平均水平。

但该人士也坦言,“货基提升管理费,其实更不利于做大产品规模和持续营销。”

Wind数据显示,截至9月15日,全市场327只货币型基金(份额合并计算)平均管理费为0.24%,而从货基的业绩看,目前货币型基金平均7日年化收益率降为1.41%,规模最大的天弘余额宝同期收益率甚至跌至1.36%,万份收益只剩3毛7。

行业建言:对中小公募提费保持理性

需平衡好“让利”与“持续运营”

事实上,在今年货基收益率下台阶,短债、同业存单指数基金的竞争中,今年以来多数货基仍是在降低管理费率的大趋势中,逆势提升管理费的现象较为少见。

Wind数据显示,截至9月15日,今年以来公告调整管理费的货币基金数量21只(份额合并计算),其中19只为降低管理费,占比超过9成。然而,永赢货币、万家日日薪为提升管理费,分别拟从0.2%升至0.3%、0.15%升至0.25%,管理费皆调升10个BP。

多位业内人士还认为,通过持有人大会提升货基管理费,可能在持有人投票环节面临否决的风险。

上述公募高管表示,一般而言,基金公司通常会通过与持有比例较多的份额持有人提前沟通,听取意见,综合考虑持有人的要求和意见,获取持有人的认可和理解,只要半数份额以上持有人参会,参会的半数以上表决通过,就可以通过提升管理费的决议。

在今年7月2日公告的一只货币市场基金提升管理费的持有人大会中,参与表决的基金份额持有人所代表的基金份额共计11.33亿份,占权益登记日基金总份额19.53亿份的58.02%,满足召开会议的法定条件。

最后的表决结果为,同意票所代表的的基金份额总数11.32亿份,占比99.9%,弃权票114万份,表决通过了提升管理费的事项。

沪上一位公募市场部负责人也表示,提升货基管理费表决能否通过,与基金本身的持有人结构也有密切关系。如果以机构持有人为主,公募需要与少数占比较高的机构资金充分沟通,得到理解,通过的概率还是很高的;如果以普通投资者为主,通过的难度相对大一些,但普通投资者一般不会认可提升管理费,直接赎回是更加便捷的选择,可能并不会参与该项表决。因此,提升管理费的举措之后,往往也会伴随着规模的萎缩。

从上述表决提升管理费的货基规模来看,权益登记日2022年6月1日该只基金总份额19.53亿份,6月末的总份额为10.41亿份,确实出现了规模的快速缩水。

不过,也有行业人士建言,应对中小公募提升货基管理费保持理性态度,中小公司需要在“让利投资者”与“公司持续运营”之间做好平衡。

在上述公募高管看来,市场有种声音认为“基金公司赚钱,基民不赚钱”,实际情况是行业的分化也非常严重,针对管理规模较小的货币基金来说,基金公司的管理费收入并不多,但是公司也要安排基金经理管理,投入营销资源和投研力量去支持,真实情况可能并不赚钱。

“目前基金行业的生态,还是要把握好为投资者让利和基金公司持续运营的平衡,过分让利会让基金公司亏钱,缺乏持续发展动力;如果保持适当让利,就可以持续提升投资者的获得感,也有利于中小公募更好地持续运营。”该高管称。

编辑:舰长

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

【相关文章】

★ 基金风险与股市风险哪个大 股票型基金与指数型基金有何不同

★ 见底信号?市值蒸发1200亿后获明星基金经理举牌,卓胜微逆势大涨

本文地址:https://www.qubaike.com/hotnews/ir3xpj7e.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。