本文来源:时代财经 作者:沈卓玄

在中债信用增进投资股份有限公司(下称“中债信用增进公司”)的增信支持下,获得全额担保的民营房企中期票据在近期陆续落地。

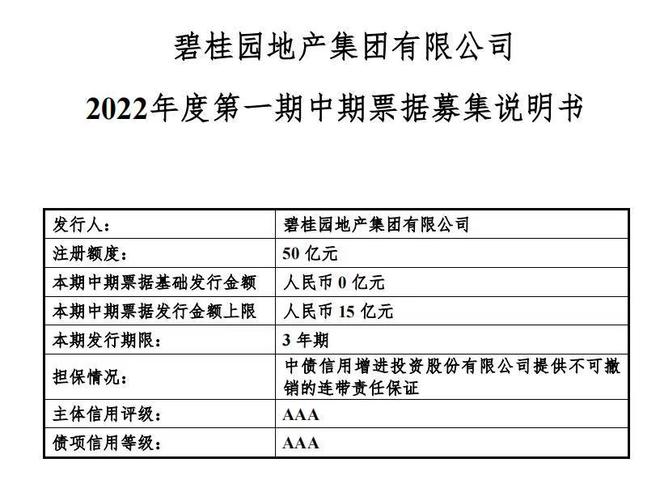

9月16日,碧桂园地产集团有限公司完成2022年度第一期中期票据发行的簿记建档工作,根据目前的申购情况,此次发债金额为15亿元,发行期限为3年,最终票面利率3.2%,所募集资金将用于项目开发建设、购回或偿还碧桂园控股有限公司境外美元债券。

公告显示,这笔中期票据的主承销商为中信建投证券,联席主承销商为中国银行,由中债信用增进公司提供全额无条件不可撤销的连带责任保证担保。

近期,龙湖、美的置业和新城控股先于碧桂园完成中债全额担保中期票据的发行。其中,重庆龙湖企业拓展有限公司于8月25日发行2022年度第一期中期票据,发行金额15亿元,票面利率3.3%;美的置业集团有限公司于9月7日公开发行本金总额为人民币10亿元的三年期中期票据,票面利率为3.33%;而新城控股集团股份有限公司于9月9日发行2022年度第二期中期票据,发行金额为10亿元,票面利率为3.28%。

此外,旭辉在9月18日晚间发布公告称,约于9月21日发行2022年度第二期中期票据,发行规模为不多于12亿元,期限3年。

此前,受多重因素影响,民营房企融资渠道不断收窄。

今年5月,监管部门将上述房企列入示范性发债试点房企名单,并由中国证券金融股份有限公司为这些房企发债提供信用保护工具,但由于对债券的额度及时限覆盖有限,增信效果并不明显。

8月中旬,监管机构计划通过指定国有企业担保和承销示范性房企的人民币债券新发,为这些房企提供流动性支持,同时指示中债信用增进公司对房企发行的中期票据开展“全额无条件不可撤销连带责任担保”,涉及龙湖集团、碧桂园、旭辉控股集团、新城控股和金地集团等示范性民营房企。

这被市场视为力度较大的融资利好。中银证券在近期的研究报告中指出,目前,房地产市场需要预期的稳定和信心的恢复,中债信用增进公司为民企发债提供担保能起到三大作用:一是“全额无条件不可撤销连带责任担保”可视为是对债权人权益保障力度最强的担保措施,对市场信心提振作用较大。二是国资机构担保下的发债融资,或将有效吸引投资机构积极参与。三是对比此前示范房企通过信用风险缓释凭证(CRMW)、信用违约掉期(私募CDS)等增信模式,本次发行新债时发行规模更大。

值得一提的是,本次发行的碧桂园地产集团有限公司2022年度第一期中期票据,在申购阶段市场反应较好,认购倍数达2.86倍。

公开资料显示,碧桂园地产此前已于2022年2月25日完成中期票据注册,本金金额为50亿元,注册额度自《接受注册通知书》日期起计两年内有效,碧桂园地产可在注册有效期内分期发行中期票据,所募集资金可用于公司项目建设,而此次为第一期发行,金额达15亿元。

在近期举行的2022年中期业绩发布会上,碧桂园首席财务官兼副总裁伍碧君表示预计全年会完成全部50亿规模的发行。

碧桂园积极回购债券、兑付到期债务,向市场传递信心。自7月14日发布公告至9月9日,碧桂园地产控股股东已在二级市场累计购买近2.88亿元公司债券。年内,碧桂园已无境外美元优先票据到期,境内仅腾越两笔可回售公司债共计40亿元人民币。碧桂园方面表示,公司已经做好了还款计划和安排,并将根据市场情况考虑再融资等安排,进一步调整负债结构。

得益于良好的信用状况,碧桂园也获得了监管层、金融机构的认可和支持,可以说是当前为数不多能进行全品种融资的民营房企。在今年境外资本市场几乎停滞的状态下,其已先后发行可转债折合33.68亿人民币,配售新股折合24.1亿人民币;去年下半年至今,境内发行公司债及中票合计61亿、供应链ABS及ABN合计87亿。

截至2022年6月30日,碧桂园净负债率低至48.1%连续多年保持60%以下,而现金短债比约2倍,两项数据表现远优于监管要求。在2022年中期业绩发布会上,谈到“三道红线”问题时,碧桂园总裁及执行董事莫斌表示公司将在2023年中期之前自然实现从黄档到绿档的调整。

【相关文章】

★ 股票市场和债券市场是同步变化吗?股票市场和基金市场是什么样的关系?

★ “第三支箭”落地,福星股份、世茂股份饮地产再融资“头啖汤”!

本文地址:https://www.qubaike.com/hotnews/r9y3hk7n.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。