尽管市场近期调整幅度较大,但成立以来亏损的权益产品其实并不算多。

据wind数据显示,截至9月26日,成立5年以上的主动管理权益基金(普通股票型、混合型)各类份额合计2411只,成立以来亏损的产品数量不到100只,占比约为4%,近3年亏损的数量不到80只,占比约为3%。

但是换个角度,这些成立5年以上依旧亏损的基金,它们经历如此漫长的时间却依旧有着如此大幅亏损,这背后原因是什么?值得投资者深思和警惕。

未来一段时间,我们会关注成立5年以上依旧亏损的权益产品,试图为大家找到其中原因。

工银瑞信互联网加成立5年依然亏损40%

工银瑞信互联网加成立于2015年6月3日,当时是上一轮牛市最为狂热的阶段,再叠加互联网+这个爆款概念,因此产品募集规模高达200亿元。

不过可惜的是10天之后市场就由牛转熊,短短2个月的时间沪指从5178点下跌了3000点以下。

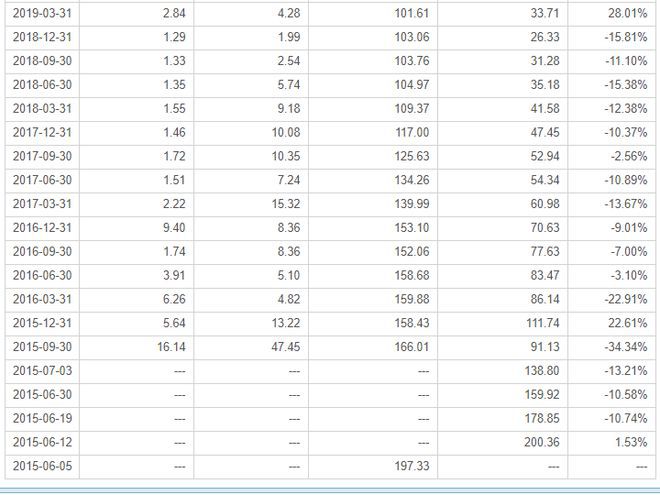

从工银瑞信互联网加的表现来看,产品成立以后可能迅速完成建仓,因此充分“享受”到了瀑布式的暴跌,在2015年的9月份产品净值甚至已经跌至0.53附近。

如果大家有注意的话,当时有不少产品出于谨慎的态度延缓了减仓,甚至延迟到了下半年,显然工银瑞信基金这次择时上出现重大失误。

另一个面临的重大利空是“互联网+”的概念的破灭。“互联网+”简单说就是“互联网+传统行业”,利用信息和互联网平台使得互联网与传统行业进行融合,创造新的发展机会。

2015年,“互联网+”概念被炒作到极致,在杠杆资金和狂热散户的推动下,部分股票的价格涨了数十倍,市场已经不再谈“市盈率”,而是谈“市梦率”。

有些垃圾股随便编织一个谎言就能搭上“互联网+”概念,让股价与茅台肩并肩,堪称中国股市的一大奇迹。

这种非理性的爆炒显然不可持续,随着股灾的到来,人们经历了大幅亏损之后终于认清了互联网+的本质。

2016年和2017年,红极一时的互联网+概念泡沫破灭,工银瑞信互联网加分别亏损了34.61%和11.93%,而沪深300指数的表现为下跌11.28%和上涨21.78%。

2018年,工银瑞信互联网加终于扛不住了,开始尝试调整资产配置方向,但是非常不走运的是碰到了贸易摩擦,产品表现堪称灾难亏损高达36.95%,净值也已经跌至0.24附近。

2019年、2020年和2021年,张继圣接管了工银瑞信互联网加,成为了产品的第5位基金经理,他相继押中了5G、猪肉、光伏、新能源等热点题材,产品分别实现收入42.72%、83.58%和32.9%,不仅大幅跑赢沪深300指数,而且还冲到了沪深300指数的前25%。

2021年年末,经过了3年的大涨产品净值来到了0.75,相较于2018年的底部已经实现了3倍涨幅。

2022年市场再度低迷,工银瑞信互联网加下跌了20%,这个幅度并不算大,跑赢了沪深300指数,在同类产品中也排在前50%,但是产品净值却已经跌至0.59。

工银瑞信互联网加这只亏损幅度巨大产品,对于投资者和基金公司都有警醒作用,不过笔者觉得造成产品巨幅亏损的根本原因其实是在基金公司。

1、不追热点

公募基金为了捕捉市场当时最大的风口,在2015年附近有多只“互联网+”产品成立。

从业绩上来看这些产品的表现并不让人满意,成立5年以上带有“互联网”关键字的产品多数年化收益率低于10%,这是一个不及格的分数。

这个深层次的原因就是公募基金追热点,在市场的最高点发行最火的主题基金,稍有不慎就会跌入万劫不复的深渊。

另外如果细品表现较好的几只互联网+产品,会发现都出现了不同程度风格漂移的问题,有的重仓新能源,有的重仓芯片。

出现风格漂移的根本原因其实还是公募基金追热点的问题,像白酒、医药、消费、房地产、券商这样的板块还可以期盼着周期轮回,而像互联网+、体育文化、环保等这类虚头巴脑的主题,可能历史上也仅仅炒作一次,一旦被套牢那就面临永久亏损。

而这些产品是固守原有死气沉沉主题继续亏钱好?还是违背合同去重新寻找投资方向好?似乎哪个选项都是错。

2、珍惜羽毛

工银瑞信互联网加给投资者带来了巨额损失,也给工银瑞信基金的声誉带来了较大负面影响。

据数据显示,2015年产品成立时份额为197.33亿份,规模约200亿,2015年的3季度末,产品份额只掉了30亿份,但规模却下滑了110亿元,即便假设30亿份额的持有者全身而退其他的持有者也亏损合计约80亿元。

对于工银瑞信基金来说,这只产品由于亏损幅度过大被反复当做反面案例提及。

即便工银瑞信基金近几年在权益投资方面进步非常明显,即便工银瑞信互联网加在2018年换帅之后也完成蜕变近4年均交出不错的成绩,但依然没能填上之前的“深坑”,想要回到水平线上还需要翻倍的涨幅。

2019年以来市场迎来小牛市,公募行业实现跨越式发展,一些公司发行产品可谓“火力全开”,这也让产品数量直接超过1万只,但是真正为投资者带来收益的其实并不多。

据wind数据显示,近3年成立的主动管理权益基金(普通股票型、混合型)各类份额合计4547只产品,盈利产品不足1/3。

其中一些吃相难看的基金公司已经遭到投资者的惩罚,规模缩水非常严重,有的甚至募集规模还没有缩水规模快。

最后笔者想说,互联网是有记忆的,投资者也会长记性,做一家受人尊敬的资产管理公司,爱惜自己的羽毛,对于基金公司来说才能有长远发展。

【相关文章】

★ 债券型基金下跌之后股票型基金会不会上涨?怎样理财风险更小?

★ 理财周刊:股票型ETF规模突破万亿,未来仍有较大增长空间

本文地址:https://www.qubaike.com/hotnews/ypkul7tn.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。