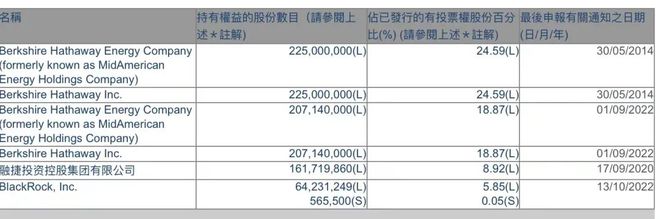

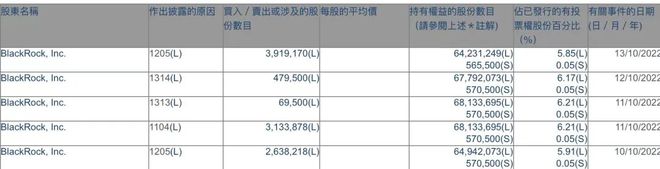

10月18日,据港交所文件,全球最大资管机构贝莱德对比亚迪股份H股的持股比例从6.21%降至5.85%。

在此前一天,比亚迪股份刚刚披露了业绩预报,预计前三季度归属于上市公司股东的净利润为91亿元至95亿元,同比增长272.48%至288.85%。其中,预计第三季度归属于上市公司股东的净利润55亿元至59亿元,同比增长333.60%至365.11%。

业绩预告公布后,机构普遍认为比亚迪Q3业绩预告好于预期。花旗发布的一份研报指出,比亚迪Q3季度盈利好于预期,预计市场对此反应积极,维持其“买入”评级,港股目标价640港元。据数据显示,这是截至目前分析师给出比亚迪股份最高的目标价。

第三季度业绩爆表却遭减持

10月17日晚间,比亚迪公告,预计三季度归母净利润为55亿元至59亿元,同比增长333.6%至365.11%;扣非归母净利润为50.7亿元至57.7亿元,同比大增879.37%至1014.57%。

对于业绩的增长原因,比亚迪分析称,三季度集团新能源汽车销量保持强劲增长,市场份额持续走强,带动盈利明显改善,有效缓解了上游原材料价格上涨带来的盈利压力。在手机零部件及组装业务方面,消费电子行业的需求仍然疲软,但由于成本控制能力的提高和产品结构的调整,集团的盈利能力有所改善。

业绩预告发布后,多家券商发布研报表示比亚迪第三季度业绩超出市场预期。安信证券分析称,随着 比亚迪 新能源汽车销量的持续增长,公司的规模优势正在逐渐凸显,单车的折旧摊销、费用摊薄持续下行,带来单车成本的持续下降,推动企业盈利能力持续改善、单车利润持续创下新高。展望未来3-5年,品牌向上、技术创新和规模效应三大因素有望持续驱动比亚迪的业绩高增长。

然而,在比亚迪三季度业绩预喜的同时,全球最大的资管机构贝莱德却对比亚迪H股发动减持,持股比例从6.21%降至5.85%。

对于减持的具体原因,比亚迪方面回应证券时报记者:“公司曾尝试与股东沟通,但并未了解到任何实质性的信息,减持是股东的自由选择。”

值得关注的是,今年7月以来,贝莱德对比亚迪H股进行了两次增持,而在最近的10月10日及11日,该机构又分别进行了一次减持和增持操作。有业内人士分析称,贝莱德有频繁操作的交易习惯,这属于短线行为。

记者注意到,今年4月,贝莱德曾派基金经理及分析师共4人调研比亚迪,调研的内容主要集中于比亚迪DM-i超级混动应用情况、乘用车销售体系、商用车以及纯电动无人驾驶配送车的进展等。

贝莱德发起“批量”减持

近期,贝莱德集中减持了多家港股上市公司,香港联交所数据显示,10月5日,贝莱德减持海螺水泥(00914.HK)862.788万股,每股作价25.3431港元,减持后最新持股数目约为7788.72万股,最新持股比例为5.99%;同日, 新天绿色能源(00956.HK)也遭贝莱德以每股均价2.8511港元减持,其持好仓比例由6.01%下降至5.98%。

在此之前,鞍钢股份(00347.HK)、康希诺生物(06185.HK)、复星医药(02196.HK)、大唐新能源(01798.HK)、中国铝业(02600.HK)等也遭贝莱德减持,减持涉及金额从百万港元至千万港元不等。

据贝莱德日前发布的三季度报告显示,截至2022年9月30日,贝莱德资产管理规模7.96万亿美元,与去年同期的9.46万亿美元相比大缩水。与2021年底相比,则缩水超过20487.7亿美元,折合147327亿元人民币。据悉,资产管理规模缩水主要由基金净值下降和汇率变动导致。

不久前,贝莱德在其官方微信公众号摘录翻译了集团四季度市场展望。贝莱德在四季度展望中表示,经济衰退引发的风险和加息带来的综合影响暂未反映在股票资产的价格上,因此股价存在进一步下跌空间。

责编:彭勃

校对:高源

【相关文章】

★ 新能源车格局有变?“迪王”稳居榜首,这家传统车企8月销量增长410%

★ 融创中国提呈初步重组框架 拟将30至40亿美元债转换为普通股

★ 狂卖116亿,干翻蔚小理!车主又爱又恨的国民车企,终于开窍了

本文地址:https://www.qubaike.com/hotnews/2m3qhxwj.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。