导读:自2019年注册制改革实施以来,欲发力投行业务的华金证券也曾向科创板、创业板递交了多份保荐项目的申请,但其中绝大部分都在未获得上会机会之前便以失败告终。经过三年的等待,华金证券才终于迎来了注册制下其IPO保荐业务的首单上会闯关者。不过,据叩叩财讯获悉,在华金证券和波长光电向深交所提交的有关重要数据中,却出现了罕见的来历不明的疑似“假数据”。

本文由叩叩财讯(ID:koukounews)独家原创首发

作者:赵 擎@北京

编辑:翟 睿@北京

2022年9月8日,在当日召开的深交所创业板上市委2022年第63次审议会议上,一家较为特殊的企业IPO申请即将上会受审。

说其特殊,并不仅仅在于这家成立14年的企业,相较于同期申报受审的企业那较弱的基本面——最近一年扣非净利润好不容易突破5000万的它,在一众净利润破亿的拟上市企业中,显得的确羸弱有余;也不仅仅其特殊的股权机构——在“夫妻店”的模式下,身为企业董事长的丈夫却不持有公司任何股份,妻子独自掌控着公司超50%的股权,还一众亲戚将共享资本盛宴。

更为特殊的是,日前,投行圈内开始流传创业板IPO审核标准调整的传闻,主要内容涉及到对拟创业板上市企业“创新性”和“成长性”指标的调整,包括要求拟创业板IPO的企业需满足“报告期内,研发投入复合增长率不低于15%,或者合计金额不低于5000万元”、“报告期内,营业收入复合增长率不低于20%”等两条,而这家企业也是上述传闻传出后,首例两条传闻标准皆不符合的拟创业板IPO上会审议的闯关者。

此外,这家企业还是正欲发力资本市场且日前正在大力谋求转型发展之路的券商——华金证券注册制下首单获得上会审核机会的保荐项目。

这家企业便是南京波长光电科技股份有限公司(下称“波长光电”)。

据波长光电日前公布的最新IPO招股书(上会稿)称,其为国内精密光学元件、组件的主要供应商,长期专注于服务工业激光加工和红外热成像领域,提供各类光学设备、光学设计以及光学检测的整体解决方案。

此次IPO,波长光电则计划发行不超过2893万股以募集3.1亿资金投向“激光光学产品生产”、“红外热成像光学产品生产”和“波长光学研究院建设”项目。

号称“专注于服务激光加工和红外热成像”领域,却在波长光电此次IPO的申报材料中,为证明自己的市场前景和规模,一点重点强调称“测算 2020 年中国激光设备市场规模达到 658 亿元,2023 年全球民用红外市场规模将达到 74.65 亿美元”,但实际上,波长光电位于该产业链中游,其主要产品即是为下游整机厂商生产相应的镜片和镜头组件,并不直接生产设备。

在波长光电此次IPO的前期交易所问询环节中,有关其是否符合创业板的“三创四新”的定位,成为了监管层关注的焦点。

的确,以“优创新、高成长”为定位的创业板,在波长光电并不算优异的成长性和行业地位来看,是否符合创业板的特性,尤其是在波长光电在IPO报告期内的营收数据和研发投入皆压”线“近期传闻中的审核红线的背景下,加上其在国内市场仅0.89%的市场占有率,让波长光电即将迎来的IPO审核结果不确定性尚存。

或许,对于此次IPO结果,与波长光电本身相比,作为其保荐机构——华金证券甚至在一定程度上而言甚至更为重视。

成立于2000年的华金证券,纵然已经历经22年的成长,但时至今日,在国内投行圈中依然徘徊于三线开外。近年来,正在筹谋自身IPO的华金证券,也在2020年前后开始大刀阔斧改革并引入外部人才大力谋求突围转型。

自2019年注册制改革实施以来,欲发力投行业务的华金证券也曾向科创板、创业板递交了多份保荐项目的申请,但其中绝大部分都在未获得上会机会之前便以失败告终。

经过三年的等待,华金证券才终于迎来了注册制下其IPO保荐业务的首单上会闯关者。

不过,或是因保荐经验不足,也或是业务审慎不力,据叩叩财讯获悉,在华金证券和波长光电向深交所提交的有关重要数据中,却出现了罕见的来历不明的疑似“假数据”。

“向监管层申报的材料数据必须要是有出处、权威的,华金证券和波长光电的有关按要求提供的申报数据为何会出现‘乌龙’尚不得知,但这背后反映的至少则是保荐业务的不审慎,往小了说,可能是工作人员的‘乌龙’,但往大了说便可能是保荐专业能力和态度问题。”来自于沪上一家大型券商从业十余年的资深投行人士告诉叩叩财讯。

1)“成长性”、“创新性”难符新规“传闻”

波长光电此次IPO的前期审核还算顺畅,只经过了两轮交易所问询和一次落实审核中心意见便获得了上会的安排。

但就在这共三次的问询及落实意见中,有关其是否符合创业板定位便被两次轮番追问。

粗略看,波长光电号称涉足“激光加工和红外热成像领域”的定位,在截至目前还拥有81项专利,其中发明专利便高达24项,这些种种,似乎都难让人怀疑其不是一家拥有“高精尖”技术的创新创业企业。

但其成立10余年,并不突出的基本面和落于行业尾部的研发投入,却又很难让人相信其兼具创新性与成长性。

波长光电最新披露的财务数据显示,在2019年至2021年间,其营业收入分别录得2.29亿、2.71亿和3.03亿,对应的扣非净利润分别为1733.62万、4073.15万和5251.26万。

可见,2020年,波长光电的确迎来了扣非净利润的暴涨,2021年,其净利润也保持了近30%的增长。

但就其在2019年至2021年三年内的营收复合增长率测算,其15%的复合增长率与传闻中要求拟创业板IPO上市企业报告期内保持20%的营收复合增长率的“新规”还是颇有差距。

纵然经历了2020年和2021年的利润大涨,但波长光电的扣非净利润也才终于首次突破5000万出头,这一数据如果放置在2018年前的创业板IPO审核中,别说获得上会通过的机会,基本上已处于被要求撤回材料的“劝退”边缘。

更需要指出的是,进入2022年,波长光电的利润增长能力肉眼可见的在更进一步放缓。

据波长光电披露,其2022年上半年,营业收入约为1.6亿,扣非净利润约报收2742万元,同比增速回归个位数,分别仅为6.48%和8.02%。

反映“成长性”的利润增长指标表现并不优异,同样,最能体现“创造性”的重要指标——研发投入上,波长光电不仅也同样未能达到传闻中创业板要求的定性指标,在同行业可比公司中,无论是投入规模还是营收占比,波长光电皆是垫底的存在。

同样来自波长光电此次IPO申报材料中披露的数据显示,2019年至2021年间,波长光电的研发投入费用分别为1335.76万、1448.13万和1684.99万,三年共计仅为4468.88万,距离5000万距离不小。

虽说在过去三年中,波长光电对研发的投入的确可谓是逐年递增,但其研发费用在三年总计不到5000万的基础上,复合增长率仅为12.3%,也不满足日前创业板审核传闻中“报告期内,研发投入复合增长率不低于15%,或者合计金额不低于5000万元”的标准。

众所周知,研发费用的投入将直接影响到一家企业的科研水平的高低,在其他可比同行企业在近年来大规模投入研发费用的当下,基本面并不出众的波长光电仅依靠行业垫底的研发投入便能立足于行业并与其他企业同台竞争?

福光股份、福晶股份和宇瞳光学是被波长光电在IPO申报材料中认可的同行可比企业。

据叩叩财讯查阅上述三家企业2021年年报显示,无论是福光股份、福晶股份还是宇瞳光学,其研发投入的费用在最近一年中便皆超过了5000万,也就是说,波长光电的这些“竞争对手”中,仅一年的研发投入都已经大幅超过了波长光电在过去三年中的总和。其中,福光股份2021年的研发费用更是达到了1.33亿,在过去三年中,福光股份的研发投入复合增长率更是达到了惊人的49%。

就研发费用率而言,在2019年至2021年间,波长光电的同行可比企业的平均研发费用率分别为7.38%、7.85%和 7.71%,波长光电同期的数据占比则仅为5.93%、5.43%和5.45%,差距颇大。

“研发投入是技术创新的保证,在没有足够的研发费用投入前提下,要证明自己技术多么先进,在行业中地位具备相当地位,都会显得惹人质疑的。”上述资深投行人士表示。

的确,在波长光电的申报材料中,多处强调着自己的创新、创意和创造力,但与同行业公司相较,显得捉襟见肘的费用投入和可怜的产品市场占有率,都无法让人相信波长光电是一家具备高成长高创造力的企业。

2)华金证券注册制下保荐上会首单:涉向深交所反馈“不实数据”

除了基本面上的“差强人意”,在此次IPO申报和信息披露过程中,波长光电也瑕疵仍存,无论是作为其此次IPO的保荐机构华金证券还是波长光电本身,都难言审慎。

因在2019年至2021年间,波长光电的销售费用随着营收增长反而逐年走低,且其报告期内的管理费用率大幅低于可比同行公司的平均值。

管理费用主要为职工薪酬、折旧与摊销费用、咨询费、股份支 付费用等。

在此异常的情况下,在深交所对波长光电此次IPO的首轮问询中,便要求其“对比各类人员平均工资与同地区平均工资及同行业可比公司同类人员平均工资的比较情况,分析差异原因及合理性”。

也就是在次轮由华金证券和波长光电提供的回复材料中,其涉嫌向深交所提供不实数据。

在华金证券和波长光电向深交所回复的首轮问询材料中,为了解惑深交所对其管理费用的疑问,波长光电依然选取了福光股份、福晶股份和宇瞳光学三家企业作为可比同行企业,并称根据各个公司公布的年报数据详细列出了各家公司的各类人员的平均工资。

福光股份、福晶股份和宇瞳光学三家企业,皆为已上市企业,在其公布的年报中,部分记载了有关业务人员的薪酬。

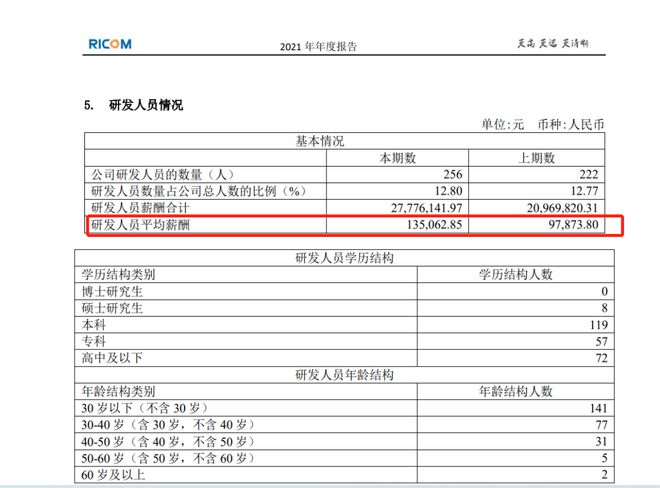

波长光电提交给深交所的首轮回复材料显示,在各类员工收入最为敏感的“研发人员平均薪酬”中,波长光电称,在过去三年中,即2019年至2021年间,福光股份的研发人员平均工资仅分别为8.16万/年、8.89万/年和8.85万/年。

福光股份为波长光电同行业的领军企业,其在研发投入上远远领先于包括波长光电在内的其他企业,在波长光电年研发投入才仅仅1600万元出头的当下,而福光股份最近一年的研发投入便已经高企至1.33亿元。

诚然,与研发龙头福光股份那才8万出头的年薪且在最近一年还下滑的研发人员平均收入相比,波长光电研发人员待遇可谓优厚。

但这份被波长光电称来自于福光股份年报中的“研发人员年薪”数据,却疑似是由波长光电及其保荐机构华金证券“造假”而来。

据叩叩财讯查阅福光股份自2019年至2021年公开披露的年报显示,2019年至2021年间,福光股份研发人员平均薪酬分别为9.012万/年、9.787万/年和13.5万元/年。

即是福光股份在最近三年中,研发人员平均薪酬的最低数,也远大于波长光电向深交所提供的相关数据的最大值。

叩叩财讯继续查证了福光股份在2019年申报IPO时的有关数据,据斯时福光股份披露的招股书显示,其早在2016年时,当期的研发人员平均薪酬便已经达到了9.81万/年,并未有与波长光电向深交所提供的相关数据重合。

至于波长光电提供的其余两家可比企业是否也存在相似的数据不实等问题,因福晶股份和宇瞳光学的年报中并未详细披露研发人员的平均收入,故无法查证。

“无法理解波长光电IPO缘何会出现这种‘乌龙’,其向监管层提供的可比公司福光股份的相关数据出自何处,也无从知晓,但可以肯定的是,至少作为波长光电IPO的保荐方,华金证券的有关工作是不审慎和不负责。”上述资深投行人士坦言,监管层对拟IPO企业申报的数据真实性和权威度是非常严格的,这关系到监管层对企业基本面的评价和是否符合IPO发行要求的判断,向深交所公然提供不真实的数据,一旦被发觉,先无论是否对IPO项目的最终判断造成实质性偏差,就保荐的审慎态度和内控来说,就显然存在问题。

目前并不能定论出现上述向监管层提供“不真实”数据是否有意而为之,但波长光电此次IPO的结果也的确承载了华金证券的诸多希望。

虽然已经成了22年,但华金证券一直以来在投行圈中难有经传之名。

公开资料显示,华金证券原为设立于2000年9月11日的上海久联证券经纪有限责任公司;2005年3月 ,由中国航天科工集团公司等单位实施重组并更名为航天证券有限责任公司;2014年3月引进战投并增资扩股,成为珠海华发投资控股有限公司旗下的重要成员企业。2014年12月,公司正式更名为华金证券。

作为一家中小券商,近年来,华金证券一直在积极谋求转型发展之路,同时积极谋求上市。

在确定上市目标之后,自2018年之后,华金证券便开始了新一轮大刀阔斧的改革和外部人才的引入。

据叩叩财讯获悉,在近一年中,宏信证券债务融资部总经理王子龙已入职华金证券,任总经理助理兼债券融资部总经理;五矿证券互联网金融部贾枫入职华金证券任互联网金融部副总,负责客群发展和客户运营;腾安基金的董事长刘明军加入华金证券来接替原总裁助理、零售财富管理部总经理、机构业务部总经理夏刚,再加上之前世纪证券负责投行业务副总裁陈晴入职华金证券任联席副总裁,各核心位置人员已经到齐。

2021年12月28日,华金证券董事会更是通过新的总裁任命,国海证券原副总裁燕文波出任华金证券总裁。

燕文波出生于1974年,从事证券工作已有23年,曾在君安证券、民生证券、联合证券等多家券商担任高管。

在加入华金证券之前,燕文波任在国海证券任职长达十年,作为国海证券的副总裁,其主抓的便是投行业务。燕文波在国海证券任职期间,曾在团队管理模式、金融科技、风险内控等多个方面对国海证券投行部进行改革。

此次波长光电IPO的上会受审,亦是燕文波履新华金证券以来,华金证券投行IPO保荐业务的首例突破。

“华金证券目前的投行团队的中坚力量几乎都是近几年中从别的券商挖角而来重新组建的。”一位接近于华金证券的内部人士向叩叩财讯透露,目前华金证券登录在册的保荐代表人大概约有20余名,其中10几名有成功保荐项目经历的较资深的人员都是在2018年后才加盟其中的,其余大多数都是在近两年中才刚刚获得保荐资格的新人。

据叩叩财讯获悉,此次担任波长光电IPO的两位来自华金证券的保荐代表人——卢少平和拜晓东,在加入华金证券前,分别履职于安信证券和民生证券,卢少平于2020年10月才刚刚入职华金证券,拜晓东履新华金证券的时间较卢少平稍早,不过其也是在2020年2月才出现在华金证券的员工名单中。

华金证券的投行IPO保荐业务在过去几年中一直难有斩获。

实际上,早在2020年前后,注册制刚刚在A股开始实施之时,华金证券便已经摩拳擦掌,试图通过抓住这一历史性机遇完成弯道超车。

公开信息显示,早在2020年6月,由华金证券担任保荐人的两单科创板拟IPO项目便获得了上交所受理。同年12月,华金证券又向深交所递交了由其担任保荐人的首单创业板上市项目。

但天不遂人愿的是,上述三单由华金证券担任保荐人试水注册制的IPO项目,最终皆未能抗得住交易所前期的问询,在尚未获得上会的机会之前,便主动撤回申请终止了其资本之路。

在9月2日之前,波长股份便成为了华金证券唯度仅存的在审IPO保荐项目。

更为巧合的是,2021年12月29日,也就是华金证券新任掌门人燕文波官宣履新的次日,波长股份IPO申请恰好正式获得深交所受理,并在日前最终幸运地来到了上会前夜。

“所以,波长股份IPO的结果,对华金证券来说具有比较重大的意义。”上述接近于华金证券的内部人士认为,在新的掌门人领导下,投行业务能否有新的气象和新的开头,就看这一单了。

有消息称,华金证券早前已经开始了其自身的IPO上市辅导计划,辅导机构为中信证券,会计师事务所为普华永道中天,律所为广东信达。

(完)

【相关文章】

本文地址:https://www.qubaike.com/hotnews/vpltraj9.html

声明:本文信息为网友自行发布旨在分享与大家阅读学习,文中的观点和立场与本站无关,如对文中内容有异议请联系处理。